売主側支援に特化した

国内最高峰の

M&Aサービスを

私たちは売却専門M&Aアドバイザリーを通じて

「売主様の良い未来」を実現させるため、

チーム全員が「能力の研鑽」と

「徹底的な思考」により貢献する努力をしています。

INFORMATION

-

2026年02月17日

-

2026年01月15日

-

2026年01月15日

事例紹介

数字で見る

ブルームキャピタル

売却後顧客満足度

100%

弊社が売却専門M&Aアドバイザリー業務を提供し成約した売主顧客の満足度は100%です(2022年4月時点の弊社認識ベース)。他社には無いレベルの顧客評価は弊社の強みです。また、多くの新規M&A支援案件は過去の顧客からの「紹介」によりもたらされており、広告出稿も現在までほぼ行ったことがありません。

売却側支援比率(過去5年間)

100%

2022年4月より過去5年間にM&A支援契約を締結した顧客は全て「売却側」です(※)。長年に亘り洗練された売却技術・積み上げられた売却ノウハウを駆使し支援いたします。 ※一部の顧問契約は除く

「純資産+営業利益3倍」以上の企業価値での成約率

100%

2022年4月時点における過去案件において、よく巷で相場と言われる「純資産+直前期営業利益3倍」(年買法等と呼称されることも)を超えた企業価値(企業価値評価ガイドラインによる)で成約した案件の割合を調査したところ、弊社の手掛けたほぼ全案件が同水準以上の企業価値で成立しています(記録が残存しない案件は除く)。

財務モデル作成支援率

100%

弊社では原則として過去全案件で財務プロジェクションの作成要否の検討、基礎モデリング、モデリングアドバイス、数値検討支援、根拠確認、予測精度のディスカッション等のいずれかを行っています。多くの案件で財務モデル関連会議を何度も繰り返して開催する程重要視してします。

売却後の重大問題発生率

0件

弊社案件では訴訟に発展し得るレベルの重大事件は1件も発生していません。業界比で圧倒的なトラブル回避率です。このような高レベルな売却側支援は売却後の安心に繋がると考えております。

広告経由の顧客割合

0%

弊社の顧客の多くは過去の弊社顧客からの紹介です。現在(2022年4月時点)まで、広告出稿はほぼ行ったことがありません。弊社の支援スタイルでは1件のM&Aに投下するリソースが大きく同時に多数の案件を受託することができないことがその理由です。

ご依頼までの流れ

- 1

-

ご相談・受託審査のお申し込み

本サイトお問い合わせフォーム又は電話にてご連絡ください。お問い合わせをいただきましたら、弊社より速やかにご相談内容入力フォームを送付させていただきます。その後、ウェブ面談の設定等にかかるご連絡をさせていただきます。弊社では初回面談により少しでも価値ある情報提供をさせていただく方針をとっており、事前理解のため一定の書類リクエストをお願いすることもあります。

- 2

-

受託審査と徹底したヒアリング・企業評価

初回面談後、本格的な検討段階に移行する場合、弊社側の「受託審査」プロセスに入ります。この期間はおよそ2~4週間程度です。売主様の期待する結果が実現できる可能性や最適な売却戦略等を検討します(弊社内での採算性評価も兼ねます)。受託審査では複数回の面談が実施されお客様にも一定の負担をかけますが、受託審査の結果を問わず調査にて判明した事項等については丁寧にご説明させていただいています。

- 3

-

正式なプロセス開始

受託審査が終わる頃には、弊社ではM&Aプロセスの全体戦略のアウトラインが固まっています。引受審査を終え、お客様より正式な売却専門M&Aアドバイザリー業務のお申込みをいただいたのち本格的な支援が開始されます。

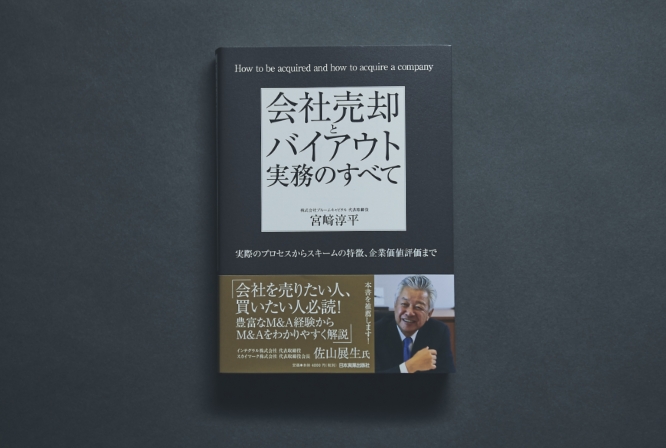

書籍サポート

<M&Aフォーラム賞奨励賞 受賞>

弊社代表宮崎淳平が売却側M&A(セルサイドM&A)のノウハウをまとめた一冊『会社売却とバイアウト実務のすべて』のサポートページを用意しています。