M&A

M&A(Mergers and Acquisitions)とは、”Mergers and Acquisitions”の略であり、会社や事業の売買のことを言います。本稿では、買主視点で解説されることの多い「M&A」という単語を、会社や事業を売却しようとしている方にとってのM&A、つまり「セルサイドM&A(Sell-side M&A)」について特に重要な点を注力的に解説します。

M&Aについて、より難しくいえば、取引対象の会社や事業に係る経営支配権や経済的価値等の移転を伴う金融取引の総称です。このため、直訳すると「合併と買収」と訳されているように、狭義では「複数企業の統合、企業や事業の売買」といえますが、広義では組織再編行為や資本業務提携等を幅広く含め、以下のような「企業や事業の境界を変更する行為」を総称すると考えるのが正確です。

M&Aの意義 ~売主が理解しておくべきこと~

この世の中のビジネス上の取引は、なんらかの経済社会的価値を持ち、それがそのビジネスの存在意義となります。マクドナルドの存在価値は、人々対して適切な場所でかつ適切なタイミングで食事を提供することが基本にあります。

さらに、消費者自身が一からハンバーガーをつくるのに比べて相対的に安価でハンバーガーを提供できる点、相対的に味が良いものを提供できる点も大きな価値でしょう。ほとんど全ての取引はこのような経済社会的な「意義」を持ちます。

さて、これをM&Aに当てはめて考えると、M&A取引の意義は何といえるでしょうか?一度考えてみてください。

本稿は弊社ブルームキャピタルの代表である宮崎淳平が執筆していますが、私はM&A取引の意義を以下のように定義しています。

M&A取引の意義とは?

→『資産と資本の適時適切な再配置により経済社会的価値を創造すること』

ここでいう「資産と資本の適時適切な再配置」とは、「資本」(現金等)を保有する買主側が、「資産」(株式等)を保有する売主側とが、その保有する資産・資本を最適な形で交換するということを意味します。これこそがM&A取引であるといえます。

また、この「適時適切な」という部分も重要ですが、これは後述しましょう。次に、「経済社会的価値の創造」の部分ですが、これは以下の2つの価値の創造を意味します。

①買主側が買収した「株式」(=対象会社又は事業)の価値が、シナジー創出等の影響によりさらに高まることで、売主が単独で継続的に保有していた場合に比べて、より大きな経済社会的価値を生むこと。

例えば、買主側が自身の保有する既存アセット(会員ベース等)等を活用することで対象会社の売上が以前に比べて急拡大した場合、その差分が創造された経済社会的価値になります。

②売主側が、買主側の銀行口座に預金として眠っていた「現金等」を受領することでそれを有効活用し、さらなる経済社会的価値を生むこと。

例えば、受領した「現金等」を活用して、買主側では考えもしなかったような方法で新たな大事業を創造した場合、当該事業への投資額とその大事業の価値との差分が創造された経済社会的価値になります。

また、重要なことは、これにより創造される価値は対象会社の価値にレバレッジがかかる形で増加又は減少することとなるため、会社の価値が巨額であることを考えると、経済社会に対するM&Aによる価値創造(又は損失)のインパクトが極めて大きいという点です。

弊社が過去に手掛けたM&Aには、買収当時に営業利益が5,000万円であった会社が、買主側とのシナジーにより数年後に数十億の営業利益にまで成長した事例もありました。これにより何千人、何万人の雇用を生みました。

このような新たな価値創造はM&Aだからこそ実現できたものとも言えます。また、「資産と資本」の所有者が適時適切に変わるだけで上記のような経済社会的価値が創造されるということも重要なことです。これこそがM&A取引の意義なのです。

売主にとっての良いM&A

また、さらに重要な、これを読んでいる会社等を売却されたい方々に知っておいてほしい事実があります。

「適時適切な再配置」がなされたM&Aが経済社会にとって「良いM&A」であることは前述のとおりですが、これが実現した場合、結果的に「売主にも買主にも対象会社にも経済社会にとっても良いM&A」となる可能性が高いということです。面白いくらい、これは事実です。

経済取引において、その主体者は自身の利益最大化を目指して行動します。M&Aの売主も当然そのように動きますし、買主もそのように動きます。その結果、「良いM&A」=経済社会的価値が生まれます。

しかし、売主=M&A未経験者の場合が多いことに起因して、「売主側が適切な形で利益最大化を目指した行動ができていない」という事実もあります。このことを順を追って説明しましょう。

まず、売主が自身の利益を最大化しようと考えた場合、多くの方は「どの買主が最も自社を高く評価してくれるのか?」「そのような買主をいかにして見つけるべきか?」といったことを中心に捉え、そのような一見理想的な買主とのマッチングを目指してM&Aを進めることが多いと思います。

しかし、何も考えずに目の前に現れた買主とM&A取引を実行するような「あてずっぽうの物々交換」では売主の利益最大化は実現されません。

なぜなら、売主の利益最大化は、以下に挙げる3つの要素が必要になるからであり、それには一定のノウハウが必要だからです。この要素が満たされれば同時に「良いM&A」にもなります。

①買主側が正しく評価可能である前提であれば、買収により最も自社の価値を引き上げてくれる買主(シナジーを最も多く創造できそうな買主)こそが、最も高い評価額を提示し得る買主(以下、「本来の理想的買主」といいます。)である。

このため、そのような買主を見つける努力をし、かつそのような買主に対象会社(事業)の価値を正確に評価してもらえるよう努力すべきこと

②上のような「本来の理想的買主」に接触ができたところで、単純な交渉をしていては、「本来の理想的買主」が最も高い評価額を提示してくれない場合もあり、結果、売主がその時に取引を決めた相手が、「本来の理想的買主」とならない場合がある。

このため、「本来の理想的買主」が最終的に最も高い評価額を提示する結果となるような仕組みを構築するなど、「本来の理想的買主」を炙り出す方策を実施すべきこと

③上記を売主が主体となって実現していくこと

②と③については少し補足が必要でしょう。まず②についてですが、全ての買主は、如何に対象会社を高く評価しようとも、「如何に安く買収するか」をまずは考えます。これは当然のことであり、買主側の取締役の義務でもあります。このため、適切なM&Aプロセスを設計せずには、本来の理想的買主を炙り出すこともできないのです。

適切なM&Aプロセス設計には、様々な要素が必要になります。例えば、買主候補が対象会社を正確に理解するための仕組みづくり、広く漏れなく買主候補へアクセスするノウハウ、会社の価値評価モデルの説明、買主の絞り込みプロセスの設計、競争環境醸成の仕組設計、スケジュール設計と打診タイミングの調整・・・等挙げればキリがありません。

これらノウハウを十分に動員することで、「本来の理想的買主」が最後に残る環境を構築できます。これにより、売主にとっては最も良い条件で売却でき、買主にとっても良い買収ができ、対象会社が将来さらに価値を創造し、以て、経済社会的価値の創造へと繋がるのです。

③についてはもうご理解いただけたことでしょう。このようなプロセスの設計は当然に売主側でしかできません。M&A取引の対象物は、代替が効かない(世の中に一つしかない)「特定の会社」又は「特定の事業」になります。このため、「良いM&A」を創造する作業を主体的に実施すべきなのはこのような特定の会社や事業を売ろうとしている「売主側」になるのです。

M&Aにおける売主にとっての「成功」

ここで話をいったん「売主」側にフォーカスしてみましょう。M&Aの話は大抵の場合買主目線で語られますので、本記事では敢えて売主目線に立って「M&Aイグジットの成功」について考えてみます。

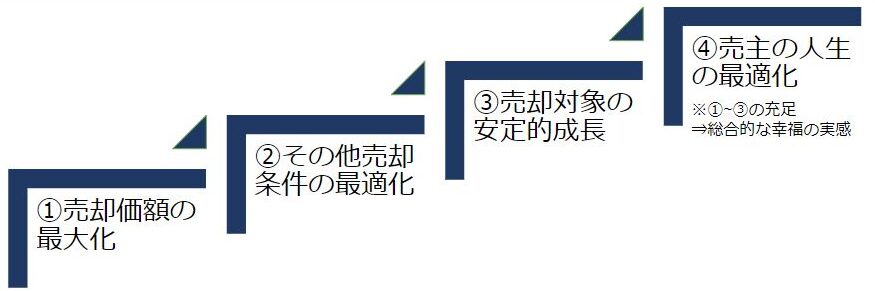

まず、結論からいえば、私としては以下の4つの要素が達成できることが「売主にとってのM&Aの成功」であると考えています。これはあくまでも、数多くの売却支援に携わる中で、私が導き出した経験則であるため、一般的にこのように考えられているわけではありませんが、私はこの4つの達成を重視しています。

①の売却価額最大化が重要であることは議論の余地がありません。また、②のその他売却条件の最適化が重要であることもご理解いただけるでしょう。その他売却条件とは、表明保証が適正なバランスで設定されること、問題発生時の売主→買主への補償義務が適切な形で制限がかけられていること、適切な程度のキーマンズロック条項、金銭対価の支払方法の適正性等、価格以外の条件を意味します。

③の売却対象の安定的成長については少し説明が必要でしょう。前節でご説明したように適切な方法でM&Aプロセスを進めることで「本来の理想的買主」が買主となる可能性が高まります。もし、その結果、買主が「本来の理想的買主」となったのであれば、その買主は定義どおり「対象会社を買収することで最も価値を創出することができる買主であり、その対価も含めて対象会社を評価し、その評価額に見合った対価を売主に支払った買主」ということになります。

このため、他のいずれの買主よりも自身が買収した方が価値が出る対象会社に投資した立場ではあるものの、その価値に見合った対価を支払っていることから、その買主も一定のリスクを負っている状態にあります。

このため、③の売却対象の安定的成長が図れないことには、そのリスクが表面化することになります。このため、売却対象の安定的成長に必要な支援や、レベルの高い経営、適切な人材の投入、既存人材のインセンティブ最適化(働きやすさ向上等も含む)等を積極的に行うこととなります。要するに、適切な価値で買収されることで、買主もその後の経営に手を抜かない状況をつくることができるともいえます。

もちろん、そもそもの話として「本来の理想的買主」は「最もシナジーが出るであろう買主」であることが最も重要な基礎ですから、この状況を言い換えるならば、「最もシナジーが出るであろう買主が必然的にリスクを張って努力をする」という状況ともいえます。

こうなると、そうでないケースに比べて、③売却対象の安定的成長が図れる可能性が高くなるというのは必然の帰結です。この結果、売主が対象会社を売却して数年後に、思いもよらないような規模まで成長した・・・といったケースに繋がります。

そして、それが④売主の人生最適化に繋がるのです。ただ、「売った会社が成功すると買主からほめられるから」ではありません。以下のように、様々な重要なメリットがあります。

- 売却した会社が安定的に推移又は成長すれば、多少のトラブルや問題が発生したとことで、買主として大きな問題する必要がなくなり、結果として売主が売却後に何等かの責任を問われる可能性が減り、それにかかる不安も低減する

- 会社が安定的に推移又は成長すれば、多くの場合において、買主、従業員、その他関係者等から感謝され、売主自身の自己満足感にも繋がる

- 会社売却の履歴は、経営者や創業者とっては「履歴書」や「職務経歴書」のようなものであるため、良い売却の実施及び買主側の成功は、経営者や創業者としての自身の評価に繋がる

といったことが挙げられます。1や2については説明するまでもありませんので、3について少し記しておきましょう。経営者又は創業者は、その人生において、多くの場合事業活動や投資活動は繰り返し実施するものです。

60代未満の会社経営者が会社を売却し、その後死ぬまで完全に引退し続けるというのは極めて稀なケースです。この場合、何等かの形で事業活動を再開したり、その後再度資金調達をしたり、投資家となって活動したり・・・といったことを繰り返します。この時に、必ず経済社会との接点を再度持つことになります。

例えば、ある会社を売却した経営者がその後再創業し、以前の事業の100倍の規模を目指せるような新事業を開始したとします(よくあることです)。この時に、多くの場合、再度資金調達に動くでしょう。

この場合、投資家候補は何を基準に判断するでしょう?もちろん、その経営者が新しく開始した事業の事業性は評価するでしょう。しかし、それと同じ位、もしかするとそれ以上の比重で、「その経営者の過去の実績」を判断材料とします。

ここで、過去に会社売却をしている経営者であれば、その会社がどのような会社であったのか?ということは当然に見られます。しかし、それだけでなく、その経営者が会社売却後に、その会社がどうなったか?も見られることになります。

なぜなら、過去の会社売却において相手方となった買主は、現在新たに投資を検討しているその投資家と同じ立場であるとも言えるからです。ここで、もし過去にその経営者が売却した会社がその後安定的に推移せず、買主としては「失敗」と判断せざるを得ない状況になっていたとしたらどうでしょうか。

おそらく、投資家の頭の中にはこういう考えがよぎるでしょう。「もしかすると私達も同じように投資して失敗するかもしれない」と。もし投資家が個人ではなく、より大きな金融機関や投資会社であれば、確実にこういった調査をし、より高い確率で不安を覚えることになるでしょう。

もちろん、M&Aの失敗は、その対象会社の価値が低かった事が原因ではない場合もあります。買主が適切にマネジメントしなかった可能性もあります。しかし、現在の投資家からはその事実は知る由もありません。

逆のパターンを考えましょう。もし、その経営者が過去に会社売却をし、その会社が極めて大きく成長し誰もが知っている会社となったような未来です。当然、将来その経営者が新しく事業をはじめ資金調達に回った時の評価は全く違うものになるでしょう。

信用というのはそういうものです。これこそが「会社売却の履歴は経営者や創業者にとって履歴書や職務経歴書のようなものである」と考える理由です。そして、この要素こそが④売主の人生の最適化に大きく影響を与えるのです。

以上のように、「本来の理想的買主」が最終的な買主になることで、①や②が達成し、その結果、③が達成し、①~③の結果として④に繋がるということがいえるのです。「本来の理想的買主」に買収されること・・・これは売主にとってのM&A成功のはじめの一歩となるのです。

M&A当事者の現実的な目的

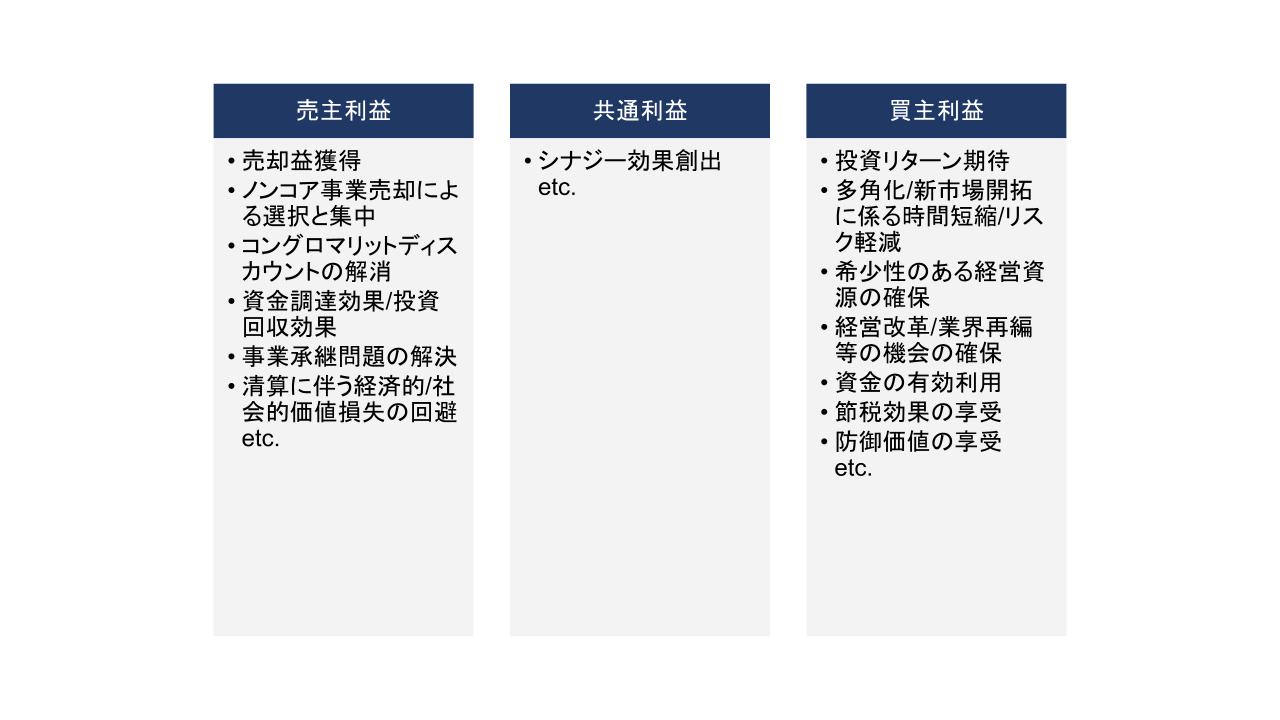

ここまでは「売主側」にとっての成功についてお話してきました。ここでは、「売主利益」「買主利益」「共通利益」に分けて、それぞれがどのような利益を目的にM&Aを実施するのかについて具体例を挙げてみたいと思います。以下はあくまで一例にすぎません。

M&A交渉を通じて、一方当事者が他方当事者の利益を理解し、かつ共通利益に係る合意を円滑かつ友好的に形成し、相反する利害を客観的基準で調整することで、双方にとっての賢明な意思決定につなげることができます。要するに、「相手の利益を理解する」ことが重要であるということです。

ここで一つ一つのことを取り上げて説明すると文字数が膨大になってしまいますので、ここでは上記の「各当事者の利益」を見た上で、実務上どのような工夫をしていくのかについて一例を挙げて説明してみたいと思います。

ケース1.

買主側の買収希望価額と売主側の売却希望価格が折り合わない場合で、かつ売主としては新事業を行いたいと考えている場合

買主側としてはM&Aにより「節税効果」を狙う場合があります。この場合、売主としてそれを理解していれば、当初は株式譲渡スキームで交渉していたとしても、事業譲渡スキームに切り替えて交渉することで、買主に一定の税務メリットが発生します。これにより、買主が買収希望価額を上方修正することが可能となる場合があり、取引の妥結に向け一歩前進することになります。

一方、売主側としては、売主個人に売却対価が入らないことになり、また売却対価を受け取る法人には法人税課税がなされるが、会社に一定の繰越欠損金が存在するような場合等であれば、売主の考え方によっては事業譲渡スキームでもデメリットがないという整理ができる場合がある。

ケース2.

特定の買主候補にとって防御価値を認識すべき場合の工夫

売主が特定の買主候補(A社)との交渉時に、当該買主が最も警戒している競合企業(B社)がどこかが判明したとします。この場合、A社は、売主(=自身)との交渉に失敗し、その競合B社に対象会社を買収されてしまった結果を想定します。

稀に、このような状況において、「B社に対象会社を買収されたことでA社自体の将来価値が下がってしまう」ということが発生します。

例えば、自動車メーカーにおいて、特定のバッテリー技術を有する対象会社を競合の自動車メーカーに買収され当該競合の自動車メーカーがその技術を独占することで商品力が上がりA社の既存顧客が奪われてしまうといったケースです。

このようなケースが想定できる場合、「競合B社に買収されることによるA社の価値棄損分」を「防御価値」といい、A社としてはその価値を加算しても対象会社を買収する意味があることとなります。このような場合には、この「防御価値」を議論することで妥当な価値評価につなげることができます。

このようにM&Aにおいては、相手の利益が何かを理解して進めることで、双方にとって良い結果を生むことが起こり得る。

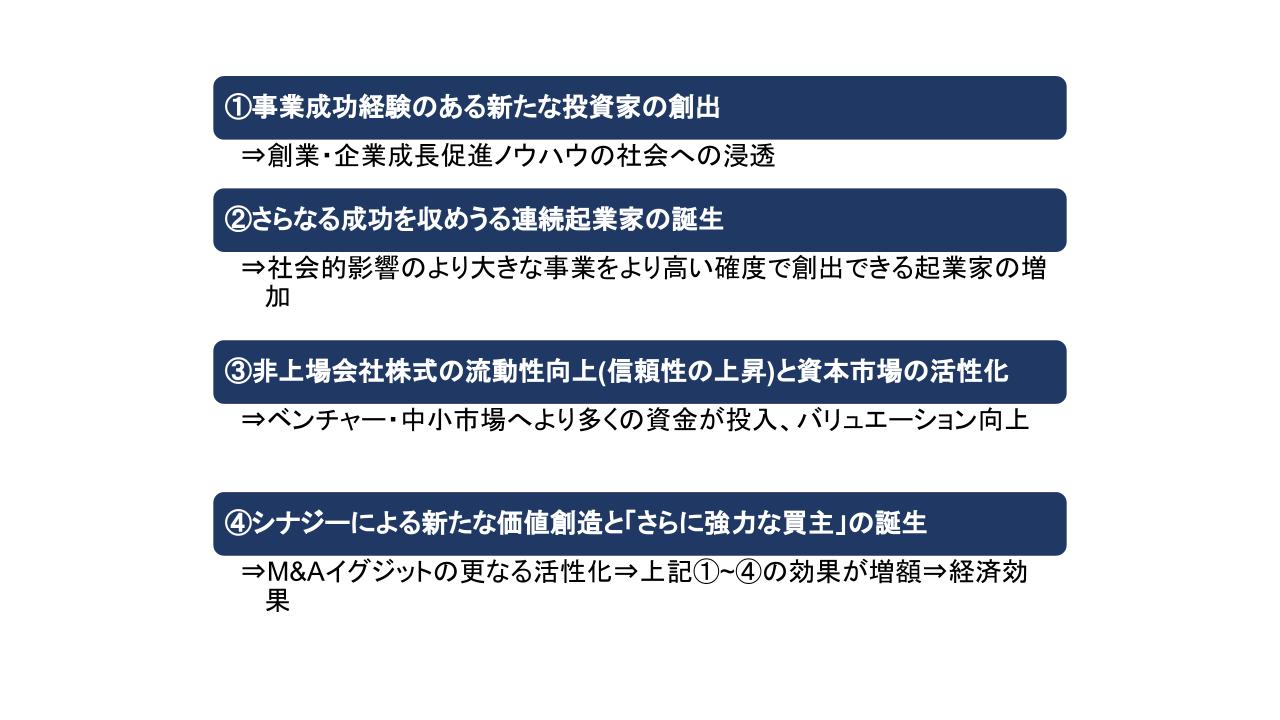

M&Aによる二次的な経済社会的効果

本来の理想的買主が買主となることで、売主にとっては最も良い条件で売却でき、買主にとっても良い買収ができ、対象会社が将来さらに価値を創造し、以て、経済社会的価値の創造へと繋がるということを先ほど述べました。

これはいわば一次的(直接的)な経済社会的効果です。1社だけでは達成できない成長が図れたり、本来、消えてしまう定めであった企業が存続するといったことの価値は非常に大きなものです。

しかし、実はこのような一次的な経済社会的効果に加えて、最適なM&Aが繰り返されることで、さらなる二次的な経済社会的効果を生みます。様々な効果がありますが、一例を挙げると以下のような経済社会的効果があります。

経営者又は創業者は適切に会社売却を行うことで、多くの資金を手にすることになります。そして、彼らは再び創業をすることもありますが、再創業の有無に関わらず、多くの場合「投資家」としての役割を果たすようになります。

これにより、実際の事業成功経験を持つ投資家が急増していくことになります。これがさらなる事業の創造に繋がります。経済社会的資源を無駄なく高い確率で新たな価値の創出につなげていく仕組みが構築されていく環境が創られていくのです。

同時にM&Aで成功する経営者又は創業者が増えていくということは、金融投資家の視点から見たベンチャー・中小市場のリスクを総体的に下げることに繋がります。これは、ベンチャー・中小市場へのさらなる資金の流入を生み、またさらに流動性の向上に繋がり、それがさらなる資金を生むという循環に繋がります。

この結果、新興大企業が徐々に生まれていき、それらは「強力な買主候補」となっていきます。このような循環が二次的な経済社会的価値です。これらの実現を左右するのも、如何に多くのM&Aが「良いM&A」として実行されるのかにかかっています。

売却側M&Aの基本的な流れ

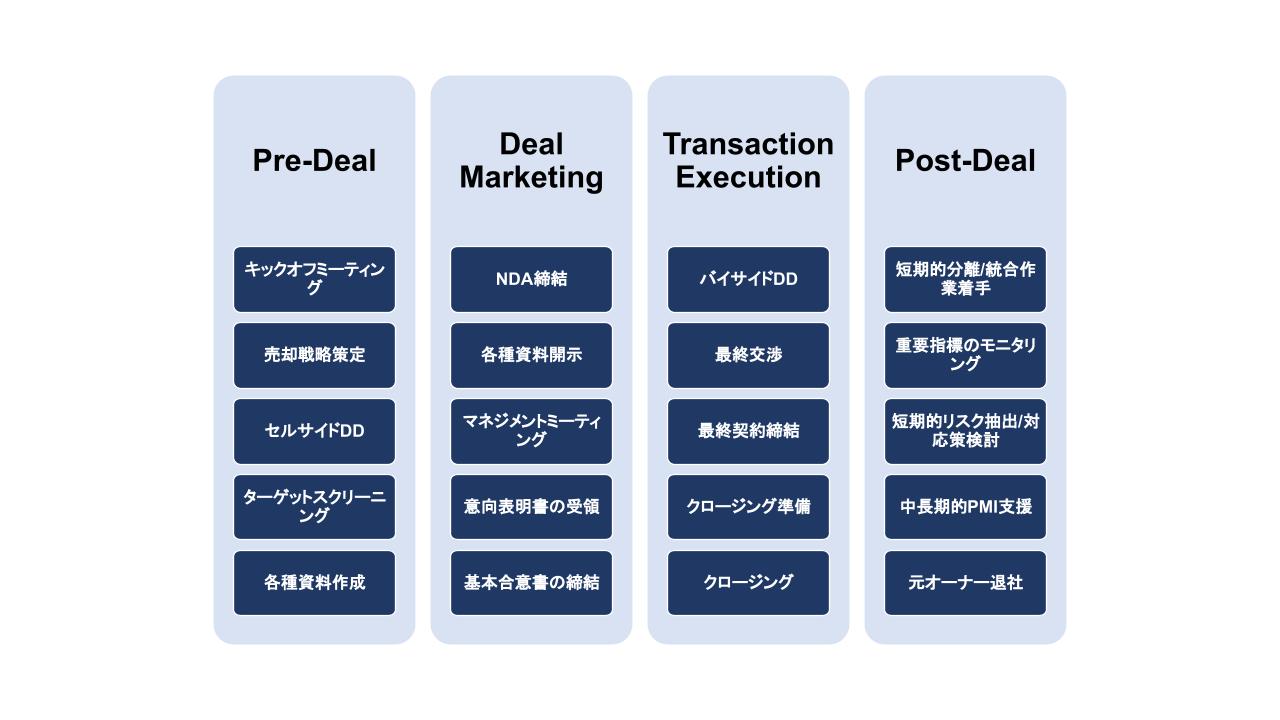

~Pre-Deal~

M&Aは、財務・税務・法務・経営戦略・交渉術等々、領域横断的な知見が必要とされるだけでなく、データ収集、資料・契約書作成等々、極めて膨大な作業量が伴うため「知力と体力の総合格闘技」と称されます。

このため、M&A取引に係る意思決定を下した場合、自社にM&A担当部署がなかったり、経営者自身がM&Aのノウハウが十分にあるという場合を除き、M&Aに関する高度な専門性とスキルを有するFAへ依頼することが重要となります。これは弊社がFAであるからポジショントークをしているわけではなく、事実です。

ディールが開始すると、まずはFAとクライアント間でキックオフミーティングが実施され、プロジェクトチーム編成、連絡・タスク管理用ツールの整理、ディールスケジュールの全体観の共有、売却対象と売却戦略方針の議論、売却スキーム検討、目標やベンチマークの設定等々が実施されます。

ここで売却交渉上の優位性を確保を目的に、事前にセルサイドDDを実施します。売主の立場にたった外部専門家を交え、売却価額最大化、当該取引におけるボトルネックの把握、売却対象に係るバリュードライバーの認識、売却戦略立案、交渉の円滑化等が図られます。

売却戦略が固まり次第、買収検討の打診・交渉の準備を開始します。ティザーやプロセスレター、IM、財務プロジェクション等といった情報開示用資料だけでなく、機密保持契約・基本合意書等といった契約書類、想定問答集やロングリスト等の内々の書類等々の作成にあたります。

~Deal Marketing~

M&Aのディールマーケティングとは、潜在的な買主候補の投資需要を喚起し、当該M&Aディールに係る本格的な取引交渉相手を獲得する為の打診施策全般を意味します。

簡潔に述べると、当該売却対象の”市場”を基礎から構築する一連のプロセスをいい、ティザーやプロセスレター、IM等の交付スケジュール・送信管理、NDA締結プロセス管理、マネジメントミーティングに係る資料作成や設営、その他電子メールや電話の応対等々、膨大な労力と慎重なケアが求められます。

売却側FAによる諸々の情報提供や買主候補のソーシング等の後、買収に係る意向が各々の買主候補から提示されます。買収ファイナンスを利用する際には意向表明書提出時に、インディケーションレターが添付されることがあります。

売主側は当該意向表明を受け、詳細情報の提供や本格的な取引交渉に臨むべき特定の相手を吟味選別することになります。次の段階の交渉プロセスへと移行する際には、ケースにより基本合意書が締結され、当該時点での了解事項を確認し、また今後の足並みが揃えられます。

~Transaction Execution~

M&Aトランザクションのエグゼキューションでは、まず財務・税務・法務・ビジネス等の各種リスクの詳細な調査分析を目的にバイサイドDD、Q&Aが実施されます。

買主側チームは、当該DDの結果を踏まえ、最終的な提示価額帯や買収条件等を記載した、法的拘束力を有する二次入札書を差し入れることになります。

またこの際に、事前に売主により提示された最終契約のドラフトの修正案を添付したり、買収ファイナンスを実施する場合には、買主がコミットメントレター(通常、本分、タームシート、マンデートレターで構成。)を追加的に添付することもあります。

売主の立場としては、二次意向表明書、最終契約書の修正案、コミットメントレターを慎重に比較検討し、最終的な買主候補を絞り込むことになります。

最終的な買主候補は、売主との間で一定期間に亘り、独占的又は排他的な交渉を権利を付与され、買収価額や表明保証、CP、補償事項、コベナンツ、クロージング手順等について最終契約に係る詳細な交渉が実施され、最終的な取引相手が決定されます。

M&A取引においては、最終契約書の締結と同時にクロージングが実行されることもあれば、両者の間に相応の期間が置かれることもあります。後者の場合、法定手続やクロージング前手続、DD等で発見された瑕疵の治癒、その他対応などの実施が求められることが多く、最終契約書の締結とクロージングまでの間にこれらの対処をします。この「間の期間」は数週間程度の場合もあれば数か月に及ぶこともあります。

これらの準備を終えた後、通常、クロージングに先立ち関係当事者が会して各種書類等が全て整っていることを入念に確認するプレクロージング手続が実施されます。

M&Aディールの締め括りとなるクロージング当日は、プレクロージングに倣い淡々と手続きを進めて行き、買収対価の提供を受けた売主が入金確認等を済ませた後、必要な書類が買主に交付されます。

買収ファイナンスを利用する場合は、買収対価の支払いとリファイナンスを使途としてクロージング実行直前に提供されることになります。

M&Aディールがクロージングした後にも、最終契約書上で合意したポストクロージング手続を実施することがあります。

~Post-Deal~

M&A取引自体は、クロージング又はポストクロージング手続により完了しますが、もちろん当該段階では、現金と株式の交換等が実施されただけで新たな価値は一切創出されておりません。そのため、これらの実現に向けて努力が開始されます。当事者としてはここが出発点になるという意識を持つことになるでしょう。

対象会社株式を100%売却しM&Aイグジットする旧オーナー経営者であっても、キーマンズロック条項により一定期間新組織で勤務する際は、新組織のPMI実行責任者の支援を通じてM&A後の統合作業に従事することになります。