2022.05.11

【MSワラント・ライツオファリング等】投資銀行による資金調達提案(ECM/DCM)とは?~PART3~

Warning: Trying to access array offset on false in /home/buyout/bloomcapital.jp/public_html/wp-content/themes/bloomcapital/single-dojo.php on line 19

Warning: Trying to access array offset on false in /home/buyout/bloomcapital.jp/public_html/wp-content/themes/bloomcapital/single-dojo.php on line 20

目次

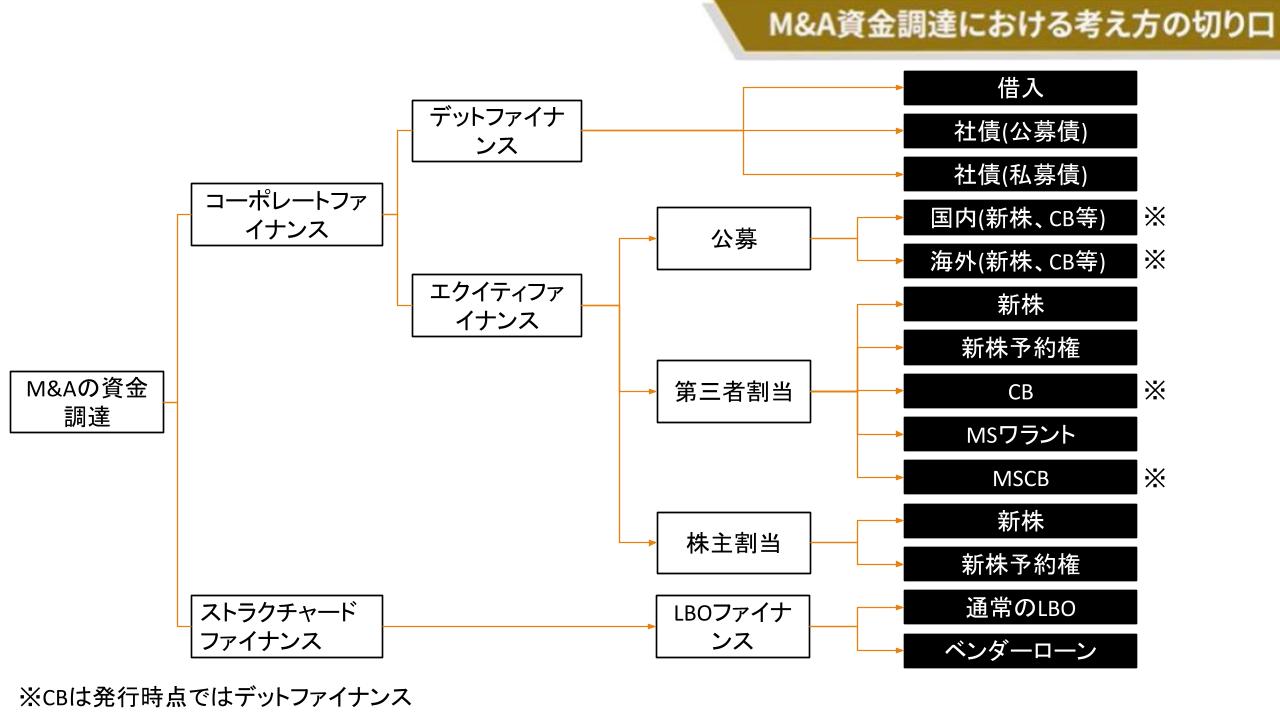

M&A の際の買収資金調達の全体像及び転換社債型新株予約権付社債(CB)に触れたPART1、MSCB(転換価額修正条項付転換社債型新株予約権付社債)に触れたPART2に続き、本動画(PART3)では、MSワラントやライツイシュー(ライツオファリング)を解説した後、軽くストラクチャード・ファイナンスに触れ、各資金調達手法の適合性について総括を述べたいと思います。

動画の書き起こし

00:23 MSワラント(行使価額修正条項付新株予約権)

MSワラント(行使価額修正条項付新株予約権)はそもそも「新株予約権」の一種であると言えるので、MSCBと少し違うところがあります。「プレミアム」と呼ばれる若干のお金がMSワラントの取得対価として入りますが、基本的にMSワラント発行時には発行会社には十分なお金が入ってこないんですね。

MSCBの場合は、発行時に当該MSCBを取得する投資銀行から直ぐにお金が振り込まれますが、大幅な既存株主の希薄化を招いてしまい問題視されたことは、前回の振り返りになりますが、このデメリットをある種手当てするスキームとして注目されたのが「MSワラント」になります。

MSCBが流行っていた時代を振り返ると、当時の私宮崎は、株式会社ライブドア ファイナンス事業部及びライブドア証券株式会社 投資銀行本部に所属しており、MSCBと同時にMSワラントのカバレッジ(営業)も行っていたと記憶しております。その記憶が正しければ、MSCBが日本で流行っていた時期には、MSワラントも日本で出始めていたと思います。

MSワラントを一言で簡単に説明すると、株式希薄化による既存株主の不利益は若干抑えられるが、発行会社からすると資金調達の確約が得られないスキームなんですね。具体的にどの様なものかについて図を使って説明していきます。

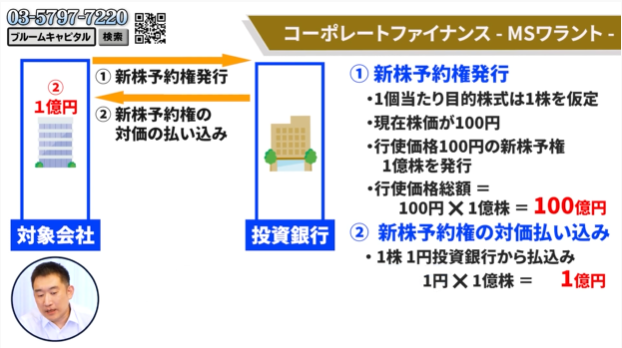

分かり易いようにPART2のMSCBの具体例と前提となる金額を合わせて解説します。まず、会社が当該新株予約権(MSワラント)を発行し投資銀行が取得します。なお、新株予約権1個当たりの目的である株式の数(付与株式数)を1株とします。

(注:付与株式数は100株や1000株などで設定されることが一般的ですが、本解説動画では簡略化のために付与株式数を1株として解説していきます。)

また、発行日時点(現在)の株価は100円/株とし、行使価格100円の新株予約権を1億個発行するとした場合、行使価格総額は、行使価格100×新株予約権1億個=100億円ですよね。ただこの段階では、投資銀行に交付したのは、株式ではなく新株予約権なので、株式の対価としての払込を発行会社は受けておらず、株式を買う権利を発行しただけです。

加えて、新株予約権の発行価格を新株予約権1個当たり1円とし、投資銀行から発行価格1円×新株予約権1億個=1億円の発行対価を受領するとします。発行会社は元々100億円の資金調達を実施するためにMSワラントを発行しているのですが、この交付時点では、MSワラントの発行対価(1億円)しか貰えないことになります。

そうすると今度、投資銀行は株価の推移を見ながら、当該新株予約権(MSワラント)を権利行使して株式を取得し、その株式を売却することで利益を得ようとすることになります。投資銀行の権利行使の際に行使価格の払込が実施されるので、発行会社はようやくここで十分な資金を調達できることになります。

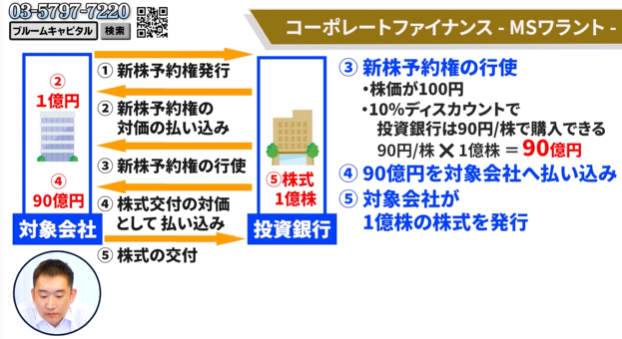

そもそもMSワラントは、Moving Strike(行使価額修正条項)が付いたワラント(新株予約権)なので、今回は10%のディスカウント率が設定されているとします。

(注:最近は6~8%程度のディスカウント率が実務上採用されることが多いようです。)

権利行使時の株価が発行日時点の100円から変わっていないのであれば、投資銀行は10%ディスカウントで行使価格90円で1株を取得できることになるので、行使価格90円×新株予約権1億個=90億円を権利行使時に発行会社に払い込むわけですね。その代わりに発行会社から1億株の株式を発行してもらうことになります。

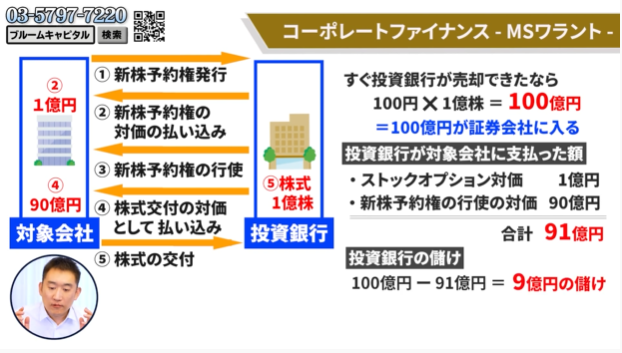

実務上、権利行使後にすぐ売却ができなかったりするんですが、仮に投資銀行が直ちに株式譲渡を実行したとすると、株価100円×1億株で「100億円」が投資銀行に入ってくるので、既に対象会社に支払った「発行価格1億円」と「行使価格90億円」を差し引くと、投資銀行は9億円儲けることができることになる訳です。

~MSCBとMSワラントの違い~

MSCBの場合、資金調達額が固定され確実性があるのですが、転換株数(新株発行数)は調達額÷修正後転換価格で決まるものであり、株価が下落するとそれに応じて修正後転換価格も下がるため、結果的に大幅に転換株数(新株発行数)が増大し、株式希薄化のリスクが高まるものなんですね。

それに対して、このMSワラントは、発行企業としては資金調達が確実ではなく、また株価が下落するとそれに応じて権利行使価格も下がるので最終的な調達額が減少するリスクはあるものの、株価が変動しても付与株式数(※新株予約権と株式の交換比率)は固定されているので、株式希薄化という意味ではMSCBと比較して既存株主に少し優しいと言えます。

したがって、この様な背景から最近はMSワラントで資金調達する企業が増えております。まあ、正確には20年前からある手法ですが、MSCBの様に廃れずに、現在でもMSワラントは度々採用されています。

まあ先程述べた通り、投資銀行が権利行使しないと発行企業に調達額の大半が払込まれないといった確実ではない点も忘れてはならないのですが、実務的な話をすると他にも色々なルールが定められており、たとえば、一気に権利行使すると株価下落(市場の需給悪化)が問題になってしまうので、投資銀行は徐々にMSワラントを権利行使する必要があるため、そういう意味でも希薄化の影響を時間的に分散低減できるといった話もあります。

では次にもう少し、投資銀行がMSワラントでどう儲けているかについて話していきます。

04:47 MSワラントによる投資銀行の儲け

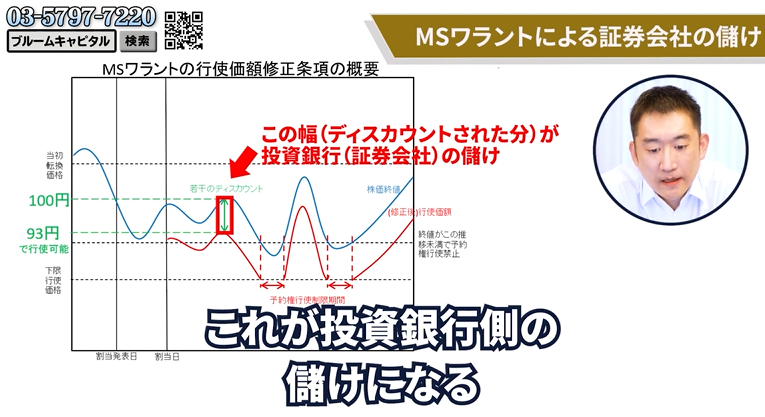

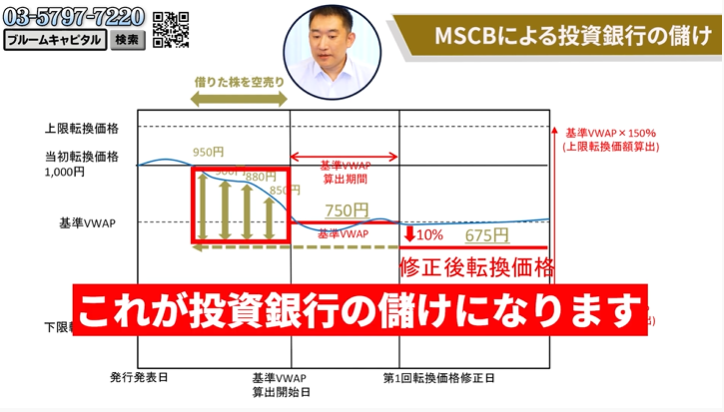

では、MSワラントを視覚的にイメージして頂きたいので、まずこちらの図をご覧下さい。前回の動画(PART2)のMSCBと似た図ですが、修正の仕方は似ています。

たとえば、株価が青い線で推移しているとして、株価100円の時にMSワラントを権利行使すると、先程の具体例であれば、10%ディスカウントであれば行使価格90円で1株取得できることになります。現実的には6~8%ディスカウントが多いので行使価格92~94円になると思うんですが、投資銀行としては若干ディスカウントして権利行使可能であることは先程説明した通りです。

権利行使により取得した株式を直ちに売却できるのであれば、ディスカウント分だけ投資銀行(≒証券会社)の儲けになります。また、MSワラントでも借株スキームは使われるんです。

投資銀行の借株スキームはMSCBの場合、直後の図を見て頂くと分かる通り、黄色い部分で示した差額に相当する金額分ですね、先にどんどん空売りして後ほど修正後転換価格が下がったら当該差額が投資銀行の利益になることをPART2で説明しました。

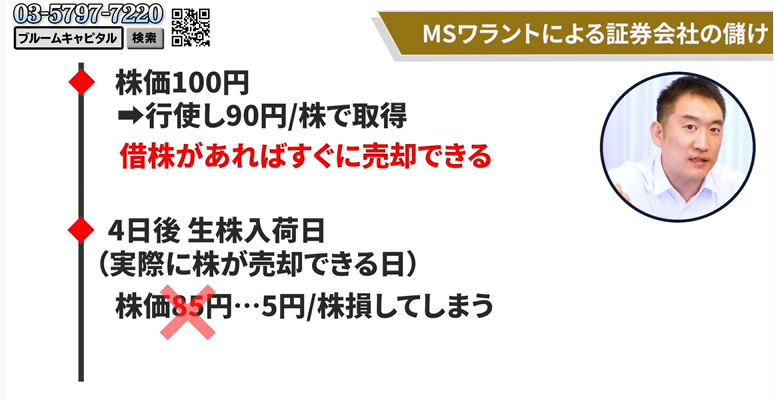

でも実はMSワラントの場合、MSCBとは全く違う理由で投資銀行は借株をするんですよ。たとえば、現在の株価が100円/株で、10%ディスカウントで行使価格90円で1株取得可能であるとします。発行価格を無視すると、取得時に即時売却可能であれば10%分儲ける事ができるわけですが、実は4日後からしかその生株を売却できないんですよ。生株が入荷するのは4日後なので。

仮に、4日後に株価が85円まで下落してしまうと、投資銀行は1株当たり5円損をしてしまうことになります。なので、権利行使時に借株があれば即時90円/株で売却できるので、借株することで時間差リスクを防げることになります。これがMSワラントで投資銀行が借株をする最大の目的です。

なので、本動画を観て頂いている方で上場企業の経営者さんもいらっしゃると思うんですが、借株・貸株という単語がMSワラント関連で話題に出てきたら、そういう意味だと理解して頂けると良いんじゃないかなと思います。

あとは、このMSワラントを取り上げる際に、投資銀行業界では頻繁に「スイッチ」などと言いますが、行使指示(行使指定)みたいなことを発行会社側からできたりするんですよ。一定の金額帯で株価が形成されていれば、一定の分量まで発行会社側から投資銀行に権利行使を強制できたりするんですが、凄く細やかな契約条件の規定をMSワラントのスキームでもやっていくことになります。

もし本動画を観て頂いている方々で、投資銀行と交渉する立場の方であれば色んな仕組みを作ることができる話を覚えておくと良いと思います。

07:04 ライツオファリング(ライツイシュー)

続いて、これは数年前まで流行っていたもので、ライツイシュー(ライツオファリング)というもので、新株予約権無償割当というスキームです。これは株式希薄化が更に抑えられ安定感があるスキームになります。今まで説明したMSCBやMSワラントとは結構違います。何が違うのかを説明していくので、以下の図をご覧下さい。

MSCBもMSワラントも第三者割当のエクイティ・ファイナンスなんですよ。なので、特定の誰かにCBなりワラントなりを持ってもらう手法になります。一方で、ライツイシュー(ライツオファリング)というのは、図で「株主割当」の「新株予約権」に区分したものになるので、「株主割当」はそもそも何かを理解して頂ければ、既存株主の希薄化リスクがなぜ抑えられるのかが分かります。

この話は実は簡単で、株主割当というのは、ある基準日を決めて既存株主全員に無償で新株予約権を割り当てる方法です。既存株主全員が新株予約権を行使してくれれば、皆が払込んだ行使価格総額分だけ資金調達ができるだけでなく、新株予約権を行使したくない既存株主であっても、自身に無償で割当てられた新株予約権を転売して転売金額分を得られるわけですね。

もっと言うと、株式を追加で購入したくない人にとっては株式希薄化(ダイリューション)してしまうのですが、新株予約権の転売対価でバランスが取れ、許容しやすい資金調達スキームであるということで、数年前までかなり流行っていました。

このスキームのポイントとしては、既存株主全員に保有株数に応じて無償新株予約権が分配されるので構造的に平等であり、強制的に希薄化の影響を被るのではなく既存株主全員に意思決定の機会を提供する点が既存株主側のメリットです。

また、資金調達を実施する発行会社側としては、時価総額比で大規模な資金調達が可能である点がまず挙げられます。これは法制度の兼ね合いもあるのですが、第三者割当増資だと〇%までと規制がある点と比較すると、かなり柔軟に大型の資金調達を実行できると解釈できます。

他にも実務上、無償で割当てた新株予約権を上場させるので、新株予約権が売買されても最終的に権利行使される可能性が残り、結果的に十分な調達の成功が見込むことができる点が発行会社側のメリットとして挙げられます。

その様な新株予約権のうち、一定期間内に権利行使が成されなかったものについての取扱により、以下の3類型に分類されます。本動画では詳細な解説は割愛いたしますが、上場企業の投資家であれば、どの様な形態なのかを配慮した方が良いと思います。

【ノンコミットメント型】

一定期間中に行使されなかった新株予約権が失権(消滅)する。未行使分の新株予約権を証券会社が引受ける契約は巻かれない。2014年の新株予約権に係る上場基準強化に伴い、「行使価額ノンディスカウント型」が登場している。

【一部コミットメント型(パーシャルコミットメント型)】

一定期間中に行使されなかった新株予約権のうち、一定個数を上限として全体の一部を特定の証券会社等の金融機関が引き受ける。

【(フル)コミットメント型】

一定期間中に行使されなかった新株予約権の全てを特定の証券会社等の金融機関が引き受けるもので、発行会社は予定した調達金額全額の資金調達が可能である。欧州などのライツオファリングの事例ではこれが大半。

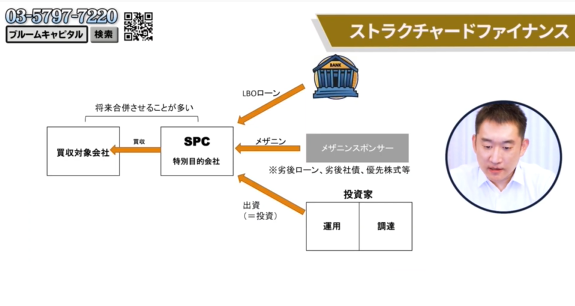

0925 ストラクチャード・ファイナンス

次はストラクチャード・ファイナンスです。これはコーポレート・ファイナンスではないですからね。典型的なのはLBOローンですよね。LBOローンについては、こちらの動画をご覧下さい。

その他にもLBOにメザニン性(※劣後ローン、劣後社債、優先株式等)を加えた手法のものもあります。ローンでもなくエクイティでもなく、中間的なリスクリターンの配分を付けたような有価証券に投資をしたい資金提供者もいるので、メザニンを入れて買収資金を作ることもあります。

10:12 各資金調達手法の適合性と総括

最後に、どういう会社がそういう資金調達手法を使いがちか、どういう会社であればどういった資金調達手法が現実的に可能なのかっていうことを説明します。これは私宮崎の個人的な感覚で作成した表です。

今は投資銀行でバリバリ現役で資金調達(ECM/DCM)に携わっていないので(M&Aアドバイザリー業務に専念しているので)、現役の投資銀行マンとは感覚がズレている可能性があるので、その点はご了承ください。

表の構成としては、縦の行に「(買収資金の)資金調達手法」、横の列に「時価総額毎の実現可能性」、「業績・格付の良し悪しと実現可能性」、「属性ごとのレバレッジの有無」、「返済義務の有無」という観点で整理しています。

借入で買収資金を調達する場合、時価総額の高低にかかわらず実現可能性は高く、業績が良好であれば銀行等は貸付てくれますが、業績が低迷していたら銀行貸付も消極的になりますよね。当然、買収主体となる資金調達先の法人(買主)にはレバレッジは効きませんが、買主の株主はレバレッジの影響を受けますよね。また、当然、デット・ファイナンスなので返済義務があります。

次に社債の内、公募債になってくると時価総額基準で200億円以下の企業は中々信用が付かないので実現可能性は少ないですが、逆に私募債であれば特定少数の投資家から買収資金を調達することになるので時価総額800億円以上の企業のスコープに入るような案件規模だと投資家当たりの調達金額が膨らんでしまうため、比較的小さい企業であれば他社を買収する際に私募債で調達することも現実的ですかね。

エクイティ・ファイナンスの場合、国内公募の新株発行やCBは、私の感覚だと最低でも時価総額200億円以上の企業じゃないと難しい印象があります。海外公募も実施するグローバルオファリングになると基本は時価総額3000億円以上の大企業かなという感覚があったのですが、最近みた事例では時価総額700~800億円の規模でも実施できていたので、800億円弱以上で〇にしています。

なお、最近では短期で調達できるABB(Accelerated Book Building)という手法も増えていますが、公募は業績が悪化している時は中々難しいですよね。あとエクイティファイナンスには当然ながらレバレッジが効きません。返済義務はCB(転換社債型新株予約権付社債)であれば、償還日(満期日)で返済が必要ですが、新株の場合は要らないので△としています。

買収資金を第三者割当で調達するといったことは、基本的に凄く大きい企業はあまりやらない印象があります。第三者割当の新株発行という意味では800億円以下の企業は実務上業績が良ければ調達しやすい印象があります。また、第三者割当の新株予約権はあまり見ないですが、業績が芳しくない会社でも買収資金を賄えるかなって感じです。CBも似たような印象です。

MSワラントは時価総額規模で200億円以下の会社がメインです。逆に言うと時価総額規模で200億円以下で業績がちょっと不安定だな、リスクがあるなという会社でも、そこそこの出来高があればMSワラントでのファイナンスを引いてもらえ易いので、新興上場ベンチャー等がMSワラントで買収資金を準備しているケースが散見される気がします。投資銀行側も比較的儲けやすいのでカバレッジ(営業提案)の際に推しがちなので、そういう結果MSワラントが増えてる状況にあると思います。

MSCBは全部✕にしていますが、本当に状態が厳しい会社であれば、且つ相当強い規制の現代で投資銀行が取得してくれるならできなくはないと思うんですが、諸々のレピュテーションリスクを加味すると最近ではほぼ有り得無いと思います。

株主割当は比較的どんな会社でもできるもので、既存株主皆に平等に割当てできるので既存株主からの反発は少ないですよね。次に株主割当の新株予約権(ライツオファリング)に関しては新株予約権の上場までを意識して評価していますが、これは時価総額200億円以下の会社が買収資金調達で利用している印象です。でも最近減ってるなという感覚もあります。

まあ、ストラクチャード・ファイナンスは時価総額基準等々はあんまり関係ないですかね。買主企業の業績・格付の良し悪しは関係なくはないんですが、基本的には買収投資先のCF創出機能や信用力の方を資金提供元は重視すると思います。レバレッジは買主企業にも買主の株主にも効くということになります。なぜ、買主企業に掛かるのかについてはLBOの解説動画をご参照ください。返済義務は当然あります。

こういう感じでしょうか。最近で言うと時価総額規模が比較的大きい会社より小さい会社の方が数としてはかなり多いので、そういう意味でも凄く多くの買主企業がM&Aの際に選択する買収資金調達方法としてMSワラントが最近のトレンドになっている印象があるので、この様に全体的に捉えていくことで、上場企業のファイナンスのイメージが掴みやすいかなと思います。

私自身、過去相当カバレッジをしていましたが、今現在はセルサイドM&Aアドバイザリーのプロフェッショナルバンカーとして仕事しているので、上場企業の資金調達という面ではセミプロみたいなものですが、長々と解説いたしましたが参考になればと思っています。ご視聴どうもありがとうございました。