2022.05.10

【最も分かりやすいM&A全体の流れ(前半)】M&Aのプロセス、重要なコツをどこよりも分かりやすく解説!

Warning: Trying to access array offset on false in /home/buyout/bloomcapital.jp/public_html/wp-content/themes/bloomcapital/single-dojo.php on line 19

Warning: Trying to access array offset on false in /home/buyout/bloomcapital.jp/public_html/wp-content/themes/bloomcapital/single-dojo.php on line 20

会社売却のプロセス全体を把握することが、M&A成功の第一歩です。本動画では会社・事業売却のプロセス前半にあたる「買手候補企業への打診前準備」や「資料作成のコツ」などを詳しく解説します。

動画書き起こし

はじめに

こんにちは。ブルームキャピタルの宮崎です。よろしくお願いいたします。今回から正式な動画解説をスタートするので、まず、 M&A 取引交渉の全体像を抑えて頂きたく、プロセス(流れ)の説明をしていきたいと思います。M&A取引交渉のゴールは、売主も買主も良い条件で取引成立することになりますが、典型的なM&Aプロセスの全体像を知ることでゴールに至るまでの道筋を詳細に検討できるようになります。また、実際にM&Aの準備段階で事前に何をすべきか等を視聴者の方々が理解して頂けたら嬉しいです。そんなに簡単な話ではないんですが、ヒントや着眼点を得ることができるかと思います。

会社売却小説の紹介

もしよろしければ、私宮崎の著書『会社売却とバイアウト実務の全て』の第二章で取り上げた「物語形式でM&Aの現場取引を眺められるコンテンツ」を特別に弊社Webサイトの方でも無料公開しているので、そちらも是非併せてご覧頂けますと幸いです。読むのと読まないのとでは全くM&Aの結果が違ってくると思います。過去、良い形でM&Aを成功させた当事者(売主だけでなく買主も)に読んで頂いており、嬉しいことに凄く色々なことで活用されているので、皆さんがもしM&Aを本格検討する際は一度目を通していただきたく思います。

【オーナー社長平井の会社売却物語】

https://bloomcapital.jp/dojo-article/historys

M&Aプロセスの全体像

まず、M&Aの手順(プロセス)では、多くの場合、意向表明書(LOI)の提出を境に2つのフェーズに大別できます。

第一のフェーズ(LOI提出前)では、M&Aの意思決定、買主候補への初期的打診(タッピング)、機密保持契約書(NDA)締結、買収検討用資料の開示、と進み、粗々の買収条件を買主候補に表明してもらうことになります。

これは、特定の買主候補と1対1で交渉していたら1社に提出されることになりますし、複数の買主候補と交渉をしていたら複数社から意向表明を受けることになります。後ほど詳細に解説いたしますが、このことを意向表明や(第一次)入札と言ったりします。意向表明書はWord等でまとめられ、バリュエーション評価額や評価額算定ロジック等を書いてもらうことになります。

粗々の買収条件を表明された売主は「この買主候補だったら、より深い機密情報を開示し、より深い買収検討や買収交渉をしてもらいたいな」と判断できますし、逆もまた然りで、買主候補も交渉成立の見込みがない買収案件に余計なコストを掛けなくて済むので、一度ふるいにかけることは良い作用をもたらします。

第二のフェーズ(LOI提出後)では、「御社と深い交渉をしていきましょう」と決め、 デューデリジェンス(Due Diligence) という買収監査、最終契約交渉、クロージングという流れになります。クロージングというのは、実際に買収対価と対象会社株式とを交換することです。この様に、LOI提出がM&Aプロセスの中間点であることがポイントになります。

では、意向表明はなぜ重要なのかについて初めに簡単に触れておこうと思います。先述した通り、売主の立場でも買主候補の立場でもメリットがあります。まず、買主候補の場合、たとえばDD(買収監査)では税理士法人や弁護士法人等、外部の専門家に依頼することになるので彼らに対して多額のDDフィーを支払うことになります。

そのDDフィーは、小規模なM&A案件でも約100~200万円かかりますし、たとえば企業価値50~60億のような比較的大規模な案件で、投資ファンドのスコープ(検討対象レンジ)に入ってくる様なものだと、約5000万~1億円ものコストがかかります。そのため、買主候補としては売主に対し粗々の買収条件を示し、「当該条件を呑んでくれそうだ」「買収成立の見込みが高そうだ」とある程度わかって初めて多額のコストをかけたいですよね。

したがって、買主候補にとってもある種スクリーニング効果が働き、一定の安心感を持てから第二フェーズに進むことができます。場合によっては、独占交渉契約を締結し他の買主候補を買収交渉環境から排除することもありますが、これは売主側にとっては多くの場合マイナスになることが多いですが、独占交渉権を付与することでより一層の安心感を投資ファンドや事業会社等の買主候補に抱いてもらうことができます。

一方で、売主の立場では、DDでは結構深い機密情報(総勘定元帳・各種契約書等)を買主候補に開示することになるのですが、それらは第一次段階で開示する情報(決算書・試算表・株主名簿等)と比べて機密レベルが格段に高くなります。そのため、「この買主候補ちょっと怪しいんじゃないか」、「本当に僕らの希望条件で買ってくれるのか」など、機密情報の開示先として疑問符が残っている状況では、買主候補には深い情報の提供を消極的にならざるを得ません。

したがって、粗々の買収条件の表明を受け、一定程度の安心感を得られて初めて機密情報を開示できるという立場に売主が立ち、その前提でLOI提出の段階で買収条件の擦り合わせをする意義は大いにあります。ここで、独占交渉権の付与という話が挙がる場合には、大抵、基本合意という中間的な合意が巻かれます。ただ、日本においては独占交渉契約を締結せず進めていく方が主流といえます。この様な話には色々なパターンがあり、ディールの最初に機密保持の観点でNDAを締結するが実際のM&A実行に関する法的拘束力は最終契約書でもたせたり、LOI提出直後の基本合意締結時に当該基本合意書の内容を法的拘束力の有する条項とそれ以外で半々にしたりします。では今度は、M&Aプロセスをより具体的に見ていきましょう。

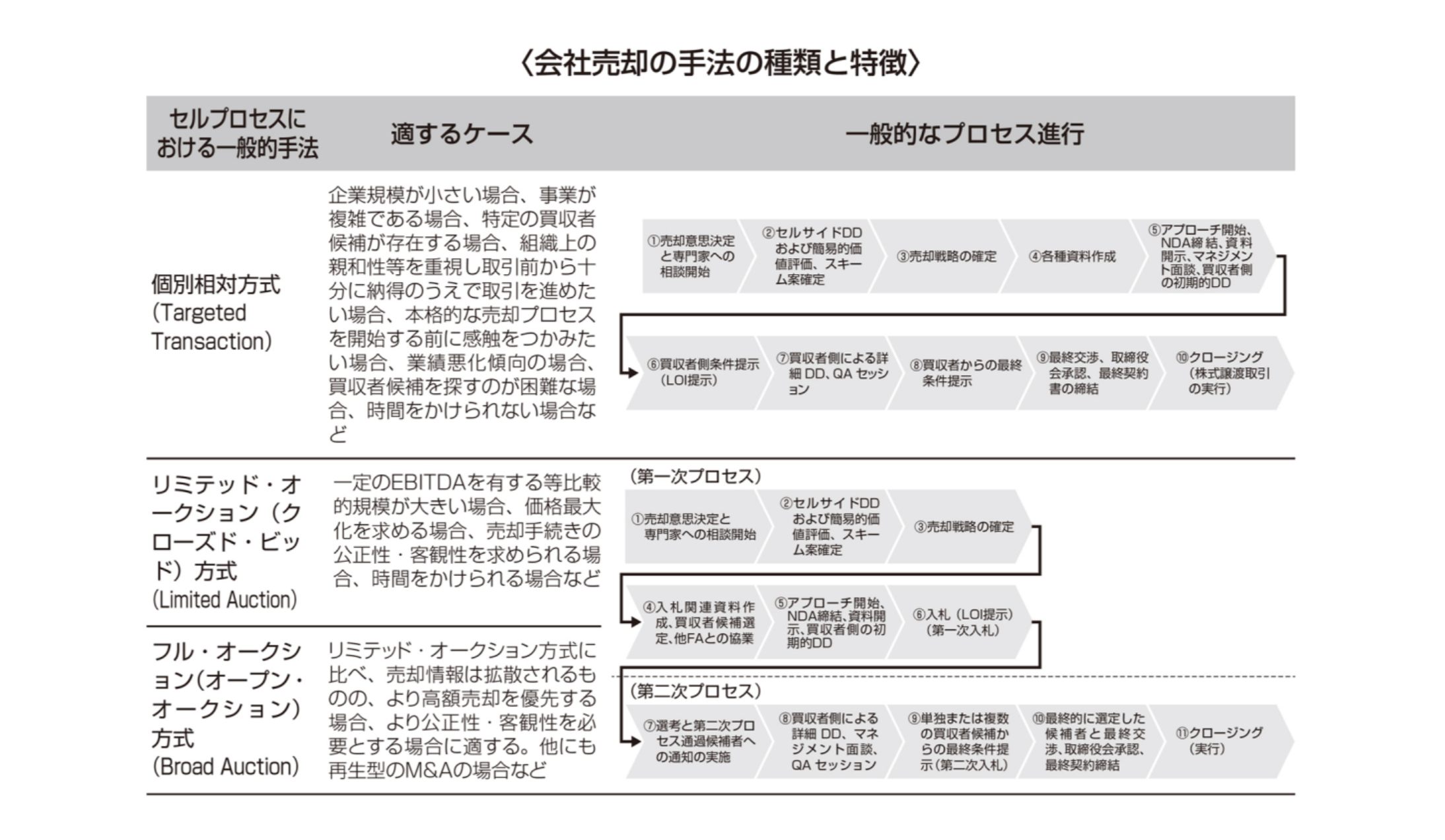

今回は主に個別相対方式のM&Aプロセスを説明いたします。本当に良い売却条件で会社を売却しようと思うのであれば、入札方式の方が適するんですけどね。説明しやすく分かりやすい個別相対方式について解説します。前述した第一フェーズ、第二フェーズの話のおさらいですが、LOI提示(買収側条件提示)が分かれ目となります。前喝の図の通り➀~➄が第一フェーズになります。

相談を開始し(➀)、対象会社を調べ(➁)、売却戦略を策定し(➂)、開示資料作成や打診先確定(➃)、NDA締結や買収検討用資料の提供(➄)という流れになり、特に➄には一層の労力がかかります。その後一社ないしは複数の買主候補から意向表明を受ける(⑥)ことになります。

そうすると第二フェーズ(⑦~⑩)に移り、買収監査をし(⑦)、最終条件提示(⑧)、最終契約交渉(⑨)、クロージング(⑩)という流れが基本的なものになります。まず、第一フェーズ(LOI提出前)が売主にとっての最初の勝負になります。

➄では、実際に買主候補と売主が初めて経営者面談(マネジメントインタビュー)を設けることになりますが、売主が注意すべきことがあります。買主候補の中には「御社だったら30億で買いますよ」等と話す会社もあるのですが、実際、買収監査(⑥)・買収検討等を経て、もともと➄の段階で書面で提示した買収提示額等の条件から相当落ちてしまうことは凄くよくあることです。そのため⑥では、買主候補に印を押してもらい、その上で十分納得できる水準以上の意向表明が出てきて初めて「ある程度手堅い形で買収意向が表明されたな」と判断すべきだと私は考えています。

このプロセスは、M&Aの売主となるオーナー経営者が、我々ブルームキャピタルの様なM&Aの専門家に相談して進めることを想定しているので➀を設けています。➁に移る前に、弊社としてはこの段階でアドバイザリー契約等を締結しますかね。さて次の➁の最初は、 セルサイドデューデリジェンス(Sell-Side Due Diligence) です。セルサイドDDの究極の目的は、会社売却をスムーズに進めること、良い売却条件を握るための準備をすること、売却活動に伴うリスクを極小化すること、大きくこの3点かなと思います。セルサイドDDでは、会計財務税務、ビジネス、法務が対象となることが一般的です。

会計財務税務面でのセルサイドDDでは、プロに依頼すれば非常に多くのことをチェックしてもらえますが、依頼しない場合でも最低限チェックしておくべき事項を話そうと思います。一つ挙げるとすると、調整後の利益の計算(正常収益力の把握)です。たとえば、皆さんが5000万円の役員報酬をもらっている場合で、買収先の上場会社の子会社の役員報酬が1000万円ぐらいだとします。

オーナー経営者であれば、ある程度の範囲で役員報酬は自由に決められますよね。それが当該上場会社に買収されたら、4000万円分の役員報酬が不要になる訳です。買収後も対象会社(新たな子会社)の役員として残るとして、役員報酬は1000万円に落としてもらっていいですよというケースで話しましたが、他にも、普通に取締役を辞め経営から退きますというケースも考えられます。

この場合、1年あたり5000万円分の役員報酬が浮くことになり、新たに買収後の対象会社に上場グループ等から派遣される新たに子会社役員になる人の役員報酬が1000万であれば、それでも結局先ほどと同様に、差額で1年4000万円の削減可能コスト(買収後不要コスト)が認識できるわけです。したがって、直前の事業年度の決算ベースで4000万円分の営業利益が将来的に浮くことになれば、将来の収益性を評価する際にその分を加算して訴求することができることになります。

他にも接待交際費で、たとえばオーナー経営者が頻繁にキャバクラやクラブに行っていたとします。(私宮崎はお酒飲めないので行かないですけど、)オーナー経営者にとって実はビジネス上凄くその様な人付き合いが重要だったりする話はよく聞きますよね。クラブの席でビジネスの話が上手くいったとか、M&A関連でもクラブの隣の席で買収対象のオーナー経営者が飲んでいてクラブの席をきっかけに口説き落として買収したとか、色々聞きますからね。ビジネスの観点で一定以上役に立つこともあるでしょう。

一方で、それはオーナー企業のままであったからそうであって、買収後に上場子会社の役員になってそのクラブの金額は自由に使えるかといったらそうですし、そもそも買収後に経営スタイルを刷新することもありますし、当然ながら信用力や知名度が向上してそれまでの様に飲みの場でネットワーキングする必要がなくなったりもするでしょう。そうするとその様な接待交際費は浮きますから、削減可能になるわけです。

つまり、直前期の名目的な利益に照準を置き、その実質的な利益を導出しようと考える場合、過去一年使っていたコストの中で仮に一年前に買収されていたとしたら、どれくらいのコストが削減され実質的な利益が出ていたか、ということを計算していくことになります。これが財務とか会計とか税務の側面でいくと一つ重要なことかなと思います。勿論、他にも重要なことは山ほどありますが、今回は割愛させて頂きます。

次にビジネス面のセルサイドDDでいうと、こちらも挙げきれないほどありますが、たとえば、ある大口の取引先(A社)がいたとして、対象会社の売上高20億円のうち8億円がその会社に依存していたとします。そのA社への売上依存を解消し他社に分散できるのであれば、それを準備段階で解消してから売却活動を開始した方が良いことがあります。

他にもたとえば、ビジネスDDでKPIを洗った結果、一定の労力をかけると何らかの指標が明確に改選する場合、事前に改善し2~3カ月運用した後、再度確認後に売却活動を開始した方が良いというケースがあり、これがセルサイドDDのビジネス面での考え方ですね。

今度、セルサイドの法務面では、典型例は業法違反ですよね。色々な事例がありますが、たとえば薬機法に密接に関連するビジネスを行う会社があり、その会社が何らかの出版物やインターネット記事を世に出している場合、その様な公開物の内容を弁護士チャックしてもらうことになります。その結果、薬機法違反に該当するような記事があれば、その記事を事前に修正公開しておく等といった話になります。

弁護士法人からのレポーティングを受け、そのレポート内に改善策も書いてもらい、その改善策通り実行し、再度同じ弁護士法人にチェックしてもらい、当該改善が反映されたレポートを作成してもらいます。その後、⑦の買主候補側のDD(バイサイドDD)のタイミングで当該レポートも併せて開示すると安心感を抱いてもらいやすいですし、法務についても十分気を使っている対象会社であることをアピールできます。

また、法務面のセルサイドDDの過程で他にも検出される問題点等ないか確認を取り、それも可能な限り解決しておくと相当法務的なリスクは下がりますし、即時解決不可能な事項は正直に開示することで、買主候補はちゃんとした判断ができるようになります。即時解決不可能な事項を伝えたら交渉上マイナスではないかと考える方もいますが、クロージングした後に言った方が深刻ですからね。殆どの場合、悪いことは先に言うことが大事です。

以上の様なものがセルサイドDDの簡単な話になります。補足として、プロジェクションや事業計画もセルサイドDDの結果を反映させておくと尚良いです。ビジネスDDの結果、上方もしくは下方に修正対応が必要になる場合があります。

続いて簡易的価値評価の話に移りたいと思います。世の中よく営業利益の3~5倍が妥当だ、純資産に営業利益2年分を加算したものが妥当だ、とかそんなことを言う人がいますが、そんなこと当てになりません。特に成長企業の場合は尚更そうです。今の営業利益が2億円で3年後の10億円になる成長企業を考えたときにその話が信用ならないことは自明です。

勿論、結果的に妥当という結論に至る場合もなくないですが、それはあくまでも結果論的な話です。将来CFの創出力を企業価値評価の基礎とすることが王道ですから、この様なことを参考にセルサイドの立場でも簡易的価値評価することになります。バリュエーション実務は中々プロフェッショナルでないと対応できないものになりますから、ちゃんと依頼する方が良いと思います。

必ずしも我々の様なFA(M&Aアドバイザリー会社)に依頼しなくても、プロの人達にどの程度の目線観を持てばいいかの相談をした上で、自身の売却希望価額と照らし合わせてみると良いと思います。

次にスキーム案の確定の話に移ります。スキーム案というものは、基本的に「会社売却」と「事業売却」の2つに大別できます。「会社売却」であれば、株式譲渡や株式交換などが該当します。たとえば、最初7割株式譲渡して3年後に残り3割を株式譲渡するといったことも可能ですし、その様に「どう売るのか」を売主案として決めておく必要があります。

また、この場合、3年後に売却する3割について「いつ課税されるのか」、「課税の際の税率はいくらか」といったことも難しい論点として挙がってくると思いますよ。ですので、私が思うに、スキーム案確定の際に重要な役割を担うのは税理士・弁護士(法人)だと思いますよ。

加えて、「事業売却」で代表的なものは、事業譲渡や会社分割があり、それぞれメリット・デメリットがあります。最近は会社分割の方がメリットが多いとみなされるケースが散見されるようです。ただ、「事業売却」の際は両方とも十分に検討することが大事になります。

そしたら今度、前掲の図の➂(売却戦略の確定)なのですが、これも色々あります。前掲の図で取り上げた個別相対方式と入札方式の選択の話も売却戦略の議論の一つです。他にもたとえば、凄く悪い情報があったとして、これをいつ伝達するべきかという議論もそうです。

その情報がどれほど機密性を帯びているかにも依存しますが、意向表明の直前(➄)あたりで伝達すべきか、それともDD(⑦)の際に伝達するのか、等が検討されます。単純な例では機密性が高い情報のためDDで伝えるという意思決定にいたるといった具合です。

他にも、M&A案件が動いていることを対象会社の他の役員にいつ伝達するべきかという話もそうです。また、絶対に譲歩できない売却条件があるのであれば、その条件を獲得するためにどの様な交渉をするべきか、これも売却戦略でしょうね。私の交渉術としては、本当に心から買収したい買主であれば第二フェーズに進みたい訳なので、意向表明の直前(➄)の段階で同時検討している複数の買主候補に対しその条件を伝達することで、意向表明に係る意思決定の段階で当該希望条件は吞むしかないという心理に買主はなります。

これはズルではなく合理的な判断ですよね。買主側も絶対に呑めないものは譲歩しませんから、ある種平等な交渉環境であるといえます。このケースで絶対にしてはいけない交渉は、最終交渉等の段階(⑨)で初めてその絶対に譲歩できない売却条件を伝えることです。ここでたとえば、「キーマンズロックを1年しか受けれません」と伝えたとして、相場的に若干短い当該条件はすんなりと受け入れてもらえない可能性があり、「1年だったら、もう少し金額下げてよ」と言われることがあります。

他にも色々あると思います。たとえば、決裁条件、今は自由にオーナー経営者の立場なので柔軟な経営意思決定をしており、M&A実行に係り2つの懸念を抱いたとします。1つ目の懸念は、売却後も役員として上場子会社の経営に従事する場合、親会社が決裁権限をもち、いちいち親会社に決裁してもらうのであれば、ビジネスが上手くいかないんじゃないかといった話です。2つ目の懸念は、その様に決裁権限が現場にないなら、従業員のやる気がなくなってしまうのではないかといった話です。

そんなことも含めて重要な条件であれば、意向表明の直前(➄)に言うべきで、そこでそういう条件を呑めるのか、もしくはどういう条件だったら吞めるのか、ということが意向表明(LOI提出)で炙り出されることになります。この意向表明(LOI提出)という中間点を設けることで、それぞれの買主候補の考えや意欲等を売主側が知れることになります。したがって、妥協できない条件は第一フェーズに伝えておくべきという結論になります。この様な話が、(他にもまだまだありますが、)売却戦略の確定に関する話です。

次に➃の各種資料作成ということで、その資料には買収検討をしてもらうために売主側で作成する資料と、既にある資料(税務申告書・月次試算表・株主名簿・定款など)に分けられると思います。前者に関して、プロのFAに依頼するような場合だと、ティザー(ノンネームシート)、IM(インフォメーションメモランダム)やプロジェクション(≒事業計画の精緻なもの)等が制作されます。

ティザー(ノンネームシート)を例に挙げると、対象会社(自社)の名前を知られずに(=特定されずに)、買主候補に打診ができることがメリットの一つです。FAは対象会社の外部の人間なので、「まだ名前は出さないですが、この様な案件があるのですが買収検討してみませんか」など話に行けるわけです。

この様な準備ができたらはじめて➄に移り、実際のアプローチ(売却打診)の開始となります。可能であれば、特定の買主候補に凄く大きなシナジーが見込まれると考えた場合、そういう会社とは多く深くマネジメントインタビュー(経営者面談)の時間を設けた方が良いと思います。通常、➄では買主候補と会わないで、資料を開示しそれだけで検討してもらうことも結構ありますけどね。

ただ、売却戦略として、期待シナジーの大きい買主候補ほど売主側の時間を多く割くという具合で濃淡をつけることもよくあります。シナジーが出るということはより高いオファーを獲得できる可能性があるということですから、そういうところも考えてやっていく必要があります。

また、NDAの締結、これも大事ですよね。当然ながらM&Aならではの条項等もあり、たとえば機密情報の定義などが挙げられます。全ての文書等に機密と記されたものを機密情報とするとかは、M&A実務上不可能なので、M&A交渉に関連して開示した全ての未公開情報を機密情報として定義するというような内容のNDAを結ぶべきなんでしょうね。

他にもダメなNDAの例として、会議後10日以内にその会議した内容を書面化してその書面化したものを非開示者が認めればそれは機密情報にするとかするとか、そんなの無理ですからね。最終交渉(⑨)の段階では一日に3回も4回も会議をし、それを繰り返しますから、その様な話を全てドキュメントに起こすということは特殊な場合を除きできません。こんな感じで、NDAも結構大事だったりします。

そしたら、資料開示し、面談し、初期的なDD(プレリミナリーDD)が行われたりします。このプレDDは、本格的なバイサイドDD(⑦)とは異なり、外部の専門家を積極的に雇わず買主候補が手弁当で初期的な買収監査をすることをさします。その様な工程を経て、買収提示額やその他提示条件等が整理され、初めての粗々の条件提示である意向表明(⑥)に到達します。先ほども述べましたが、書面で5~10枚程度の意向表明書のフォーマットを作成し、それに各買主が記載していくという風になっていきます。

次回に続く。