2022.05.11

LBOとは?財務制限条項などLA契約の内容を解説【投資ファンドの錬金術~応用編~】

Warning: Trying to access array offset on false in /home/buyout/bloomcapital.jp/public_html/wp-content/themes/bloomcapital/single-dojo.php on line 19

Warning: Trying to access array offset on false in /home/buyout/bloomcapital.jp/public_html/wp-content/themes/bloomcapital/single-dojo.php on line 20

今日はLBO解説動画の応用編です。本シリーズでは、会社を売却する立場の人達に向けて「LBO(Leveraged Buyout)」を解説しております。LBOに係る基本的な取引交渉の流れやスキームを解説した「基本編PART1」や、基本的なLBOモデルとストラクチャーを解説した「基本編PART2」も是非ご覧下さい。

動画の書き起こし

0038 LBOの金利と契約内容の詳細

LBOローンの基本的な金利は、実務上「TIBOR+1.5~3.0%」程度が多い印象です。TIBOR(Tokyo Interbank Offered Rate)とは、簡潔にいうと東京の主要銀行間の取引金利ですね。撮影時(2021年下半期)では約0.1%です。では、次に前回の解説図を再度ご覧下さい。

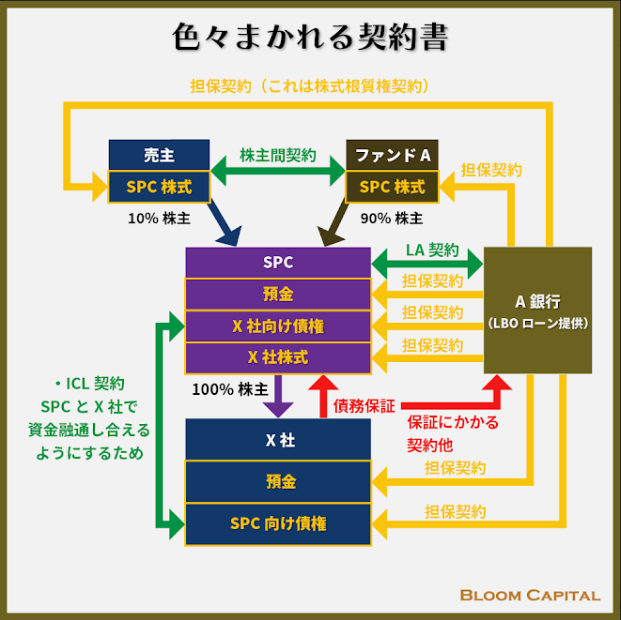

この図を見ても明らかなように「全資産担保」の原則に従い、LBOローンを提供する金融機関(レンダーのこと。以下、説明の簡易化のため「銀行」と表記。)は可能な限り担保設定しようとします。しかしながらSPCの株主(投資ファンドと売主)は、SPCへの出資額の範囲までしか責任(担保)が設定されていません。なぜなら、SPC自体は「株式会社」であり、当然に法律上「有限責任」であるからです。

そのため、SPCの株主(投資ファンドと売主)は出資額以上の責任追及がされることはありません。たとえば、LBOの際に、投資ファンドや再出資する売主(旧オーナー社長)が連帯保証人になることは通常なく、このことを「ノンリコース(Non-Recourse)」と言います。したがって、LBOファイナンスは一般にノンリコース型の手法であると解釈されています。

これから、LBOの主要契約である金銭消費貸借契約(LA:Loan Agreement)の中身について説明していきます。

まず、「貸付条件」です。金利や返済期間についてはご想像がつくと思いますが、それらに加え資金使途(例:株式譲渡代金53億、リファイナンス10億)が記載されます。他にも公租公課や運転資金等について資金使途の項目で規定されます。

次に「期限前弁済」についてです。まず、「任意期限前弁済(Voluntary Prepayments)」についてですが、買収ファイナンスにあたっては通常の銀行借入と比較して重い負担が借り手(SPC)に課されることになるため、一連のLBOによる買収手続が完了した後に、更なるリファイナンス(借り換え)への動機が借り手(SPC)側に生じます。

約定スケジュールによらない前倒しの弁済が行われることで、銀行側(貸し手)が当初見込んでいた金利収入が減ってしまいます。この様な場合には、ブレークファンディングコストやプリペイメントフィーといった「期限前弁済費用」を銀行側に支払う必要がある旨の規定がLA契約に盛り込まれたりします。

また、「強制期限前弁済(Mandatory Prepayment)」は契約に定める一定の事由(余剰キャッシュや資産売却、COC発生など)が発生した場合に、借入人が貸付債務の期限前弁済を強制されるものを言います。略して「マンプレ」とも呼ばれます。

代表的な強制期限前弁済事由は「キャッシュスイープ(Cash Sweep)」で、余剰キャッシュを一定の基準で強制的に期限前弁済させる方法です。たとえば、余剰キャッシュの5割を強制期限前弁済させる場合で余剰キャッシュが3億出ていたら、3億×0.5の1.5億円は直ちに返済することになります。借り手企業は、将来の支払利息の負担軽減や早期弁済による信用力向上効果をキャッシュスイープの恩恵として享受でき得ます。

次に、「アップフロントフィー(Up-front Fee)」」に移ります。アップフロントフィーとは、貸出実行日又はその付近に、貸出手数料やストラクチャリングフィーという形式で、 LBOローンの貸出銀行団に対し支払われる金利以外の手数料の総称です。

LBOファイナンスは実務上、単独の銀行ではなく複数の金融機関が、シンジケート団(シ団)を組成し協調融資をするため、ファイナンスのアレンジメント(組成)に係る一連の有志事務手数料や融資検討の対価としてのアップフロントフィー、言い換えれば貸付実行までの初期費用が支払われます。

また、誓約(コベナンツ)の「作為義務」・「不作為義務」には、貸付人の了承がなければ実行できない事項や、必ず実行しなければならない事項等が規定されます。作為義務の具体例として、株式譲渡対価の支払、既存借入金の返済、担保設定、保証設定、資金集中義務、許認可の維持、法令遵守、保険の付保などがあります。一方で、不作為義務の具体例には、配当・役員報酬の制限、合併等の組織再編行為の制限、設備投資制限、当初プロジェクションの変更、新たな金融債務負担の制限などが挙げられます。

あとは、特に重要なポイントですので、後ほど詳細に解説しますが、元利金支払義務の不履行、表明保証違反や誓約違反など「期限の利益喪失条項」が規定されたりします。誓約(コベナンツ)のうち「財務制限条項」も後ほど解説いたします。

以上の事項がLA契約の主要項目になりますが、ここで取り上げた項目以外にも、誓約で「報告義務」や「書類作成義務」が規定されたり、「貸付実行の前提条件(Condition Precedent)」や「コミットメントフィー」の定めなどがあります。

なお、買収資金の調達とともに対象会社の運転資金の調達を目的として、極度貸付によるコミットメントライン契約(特定融資枠契約)が巻かれる場合があり、これに関連してコミットメントフィーが、「みなし利息」(※利息制限法や出資法の概念)に該当しないように、特定融資枠契約法の適用対象とさせるといった工夫が実務上なされます。

0335 LBOコベナンツ~財務制限条項について~

頻繁にLBOファイナンスに係る契約交渉の争点になる「財務制限条項(財務コベナンツ)」について説明していきます。財務制限条項とは、一定の財務指標水準の維持を借入人等に義務付け、与信判断の前提となった健全な財務状態や信用状態を保持してもらう規定で、「期限の利益喪失」の概念と密接に関連するものになります。

代表的な財務制限条項は以下の4つです。

①レバレッジレシオ(Leveraged Ratio)が基準値を下回ること

②DSCR(Debt Service Coverage Ratio)が基準値を上回ること

③利益維持条項(EBITDA等の利益指標が基準値を上回ること)

④純資産維持条項(純資産額及びその変動が一定基準を満たしていること)

上記の財務指標項目について、インターネット上で検索すると色々な定義が出てきますが、LA契約のドキュメンテーションでは凄く複雑な定義がされるので実務上曖昧な解釈になることは少ないですが、簡単にどの様な定義になることが多いかについてそれぞれ説明していきます。

まず、①のレバレッジレシオ(Leveraged Ratio)は、「連結有利子負債/連結EBITDA」であり、当該指標は低いほど安全性が高いと評価できるため、特定の水準以下に収まるように規定されます。基本的に、返済期間中に債務の均等分割返済(フルアモチ)をする「タームローンA」という方式の場合には、返済に応じて連結有利子負債が減少していくので、レバレッジレシオをベースとする維持水準が下がっていきます。

この維持水準は、プロジェクション(Projection)やLBOローン調達額が基礎に設定されることになります。このことから、財務制限条項は一定程度事業活動を制約し、エクイティ・スポンサー(投資ファンド等)と借り手側(SPC等)にプロジェクション(≒事業計画)の達成を求めていることの裏返しとも言えます。

私宮崎の相場的な感覚として、借り手側のEBITDAが20億円で、LBOローン調達額が100億ぐらいだとすると、レバレッジレシオをベースとする初年度の維持水準は、おおよそ6.5倍程度かなと思います。

※補足:均等分割返済のタームローンAの他にも、「タームローン B」と呼ばれる期限到来時に一括返済するタイプもあります。

次に、②のDSCR(Debt Service Coverage Ratio)は、「CFADS/Debt Service」という計算式になります。まず、CFADS(Cash Flow Available For Debt Service:シーファッズ)とは、元利金返済前のフリーキャッシュフローでありFCFF(Free Cash Flow for the Firm)と同義になります。また、Debt Service(デットサービス)とは、借入元本返済と支払利息の合計額を意味します。

要するに、DSCRは1年間に創出された余剰キャッシュをトータルの返済額で割った指標であり、当該指標が1を下回っている財務状況は「会社から徐々に金が無くなっている状況」と同義になります。

相場的には、1.05~1.1倍をDSCRベースの維持水準として規定し、当該水準を常に上回るよう求められるのが普通でして、言い換えれば、銀行への返済分を含めても株主資本にキャッシュが溜まっていく状態を維持してもらう仕組みになります。

③利益維持条項や④純資産維持条項は簡単です。EBITDAや各種利益指標が連続で赤字にしたら駄目ですよという内容が③利益維持条項で、最低純資産額を上回ってくださいね、前年比〇割以下の純資産減は駄目ですよ、というものが④純資産維持条項になります。

以上の様な財務制限条項のいずれかに抵触すると、「期限の利益喪失(一括返済)」などの話が出てきてしまいますが、勿論ケースや銀行側のスタンスにも依りますが、実務上は、金融機関の間で再度交渉の場が設けられ、財務制限条項の適用の猶予又はエクイティキュア等に係る再契約について話し合われます。なぜなら、銀行側も貸し付けたお金の返済の見込みが悪化しただけで、即刻デフォルトとする訳にはいかないので、最終的に回収できて丸く収まる余地がある場合があるからです。

0647 LBOに関連したM&AのFAQ

今度は、LBOに関連して M&A 実務でよく訊かれることについて話していきます。まず、「金利が凄く高く、不利では?」という疑問です。通常の銀行借入では金利が0.5%程度にもかかわらず、LBOの場合は2.0%程度で金利負担が重いという話があるんですが、その様なことに対する対処法を紹介いたします。

一定水準まで借り手企業の信用力が向上する前提ですが、別のコーポレートローンを引きLBOローンの返済に充当するといった追加的なリファイナンス(借り換え)が可能なLA契約にしておくという対処法です。先の「任意期限前弁済」の解説でも触れましたが、ブレークファンディングコストやプリペイメントフィーといった期限前弁済費用を支払うことで、双方当事者にメリットがある形でLBOローンの残高を減らすことができる場合があります。

※補足:通常借入は資金が運転資金や設備投資等に充当され将来に還元されるが、LBOは貸付額の大半が売主へ流れ会社の収益に直結しないためリスクが高いと見做される点も重要です。

続いて、「コベナンツにヒットした場合どうなるの?」「約定弁済日に返済できない場合はどうなるの?」という疑問です。この話は結論、誓約違反の原因が肝で、たとえば意図的な義務違反のケースと仕方のない将来予測の見誤りによるケースとでは全然異なります。

後者なら、今後LBOローンの弁済は可能か、支払猶予期間を設けられないか、などが議論されることになります。議論の末、中々単独での解決が難しいようであれば、他のエクイティスポンサーを探してきて資本提携をするといった対応が取られることが多いと思います。もしくは企業再生のセオリー通り「グッドカンパニー」と「バッドカンパニー」に事業分離(Divestitures)を行い、グッド事業を売却することで返済原資を得ることも過去の経験上ありました。

なお、期限の利益喪失事由は、支払拒否や倒産・解散など、一定の事由の発生と同時に期限の利益が失われる「当然期失事由(当然失期事由)」と、元利金支払義務の不履行その他貸付関連契約違反など、一定の事由の発生後貸付人の請求があれば期限の利益が失われる「請求期失事由(請求失期事由)」の2つに大別されます。先程の例の将来予測の見誤りによるケースは、後者に該当することになりますが、この様な場合には話し合いで解決されることが多いと言えます。

次に、「LBO後、経営難易度は高まるのか?」について話します。これに関しては少なからず、余剰キャッシュの強制弁済なども含めて、重いローン返済で一定程度財務状況が逼迫する面もあるので、資金繰りの観点で若干ハードルが高くなる点はあると思います。勿論、資金効率を最適化する良い機会とポジティブに捉えることもできますがね。

最後に、「LBOの契約内容は、売主も見える?見た方が良い?」という疑問についてです。我々はセルサイドFAとして立場で、投資ファンドの人達と対峙するので、交渉の一環で「LBO条件どうですか?」とよく訊いたりするのですが、一部のファンドには「なぜ売主側に開示するのか?」と返答を受ける場合もあります。

たしかに日本のファンドの実務では、買主側(投資ファンド等)が銀行側と締結するLBO契約の詳細は、売主側には開示しないものであると一般的にされているんですね。しかしながら、売主側からするとオーナーシップ移転後も一定期間に亘り対象会社の運営に関与する場合で、将来的にSPCと対象会社を合併させ、合併法人の代表取締役に売主が就任するケースでは、旧SPCが負債で抱えていたLBOローンの契約内容は知りたいはずですよね。

実務慣行上は、買主が当然に売主に対してLBO契約内容を全部開示する訳ではないんですが、引き続き経営に関与する売主からすると最低限の契約内容は確認させてもらえないか持ち掛けることは大事だと思います。セルサイドFAファームの弊社では、実際にそうしております。

ここまで、LBOの基本編PART1、PART2、応用編と一通り解説してきましたが、一連の解説を理解して頂けると、売主さんとして最低限の知識を持ってLBOのディールに臨むことができるかなと感じております。ご視聴ありがとうございました。