2022.05.10

【会社経営者必見!!】M&Aの売主がまず初めに知るべきこととは?

Warning: Trying to access array offset on false in /home/buyout/bloomcapital.jp/public_html/wp-content/themes/bloomcapital/single-dojo.php on line 19

Warning: Trying to access array offset on false in /home/buyout/bloomcapital.jp/public_html/wp-content/themes/bloomcapital/single-dojo.php on line 20

売却専門M&Aアドバイザー宮崎淳平が、会社や事業の売却を検討している中小企業のオーナー経営者に向けて、これだけはまず最初に理解してほしいことをYouTube動画で解説しております。

動画の書き起こし

こんにちは。ブルームキャピタルの宮崎です。

今日は M&A の売主という立場に立つオーナー経営者に向けて、私がまず最初にこれだけは一回考えた方が良いと考えている重要事項について話そうと思います。会社売却の場合、結局、オーナー経営者の100%の日中の時間を自社の経営に遣ってきた人からすると、長年経営してきた会社、そこに割いてきた時間、これら全ての現金化の様なものに相当します。

他のM&A業者から「純資産+2年分の利益で御社の価値の相場は5億円ですね」と言われた会社がありました。でも、弊社が分析すると、将来CFが十分に出ているため当初15億円程度の価値が付くだろうと見込み、実際15億円で成立したといったことがありました。もし、そのオーナー経営者が30年間会社を経営されていたとしたら、経済的な側面だけに着目すると会社を5億で売却することは、30年中20年を無駄にしたものになるわけです。

M&A取引が成立し保有株式が現金化されてしまったら、(アーンアウトを考慮しなければ)もう取り返しがつかないですから。オーナー経営者からしたら今までの人生を、金銭に換算するようなもので、場合によっては、費やした時間の大部分を無駄にするようなことも有り得るということを理解しておく必要があります。

そういった事態を避けて欲しいため、今日は大事なことをいくつかご説明いたします。おそらく、会社売却を本格的に検討しているオーナー経営者からすると、何か一つ示唆を得て頂けたら光栄です。逆に、誰でも有益な情報をお伝えできるよう解説事項を整理しました。皆さんが様々な悩みを抱えており、必ずしも全てにおいて有益と感じて頂けないかもしれませんが、最大限有益な動画にしたい想いをもって話していこうと思います。

~5つの重要事項~

①M&Aの是非検討

②M&Aの時期判断

③M&Aはじめの一歩

④M&Aの流れ

⑤M&Aの心構え

①M&Aの是非検討

他の選択肢も比較検討し、M&A取引(会社売却)をする選択が本当に最適解であることに御自身が納得できるいうことが、まず非常に大事です。そのため、会社の「未来」に着目し5つの「未来」について言及した上で、この話を検討していきたいと思います。

〈オーナー経営者からみた、現在経営する企業との関係性にかかる5つの未来〉

ケース1.オーナー経営者自身の主導により、IPO等を実施し社会の公器として永続的な拡大・社会貢献を目指すケース

ケース2.拡大志向ではないものの、安定志向によりオーナー経営者自身が高齢になるまで経営を続け最後には事業承継をするケース

ケース3.ある段階でM&Aイグジットにより経営権を譲るケース

ケース4.ある段階で清算により会社を終了させるケース(バッドケース)

ケース5.倒産等により会社経営が終焉を迎えるケース(バッドケース)

多くの経営者は何も考えずに会社を経営しているかと思いますが、会社の行く末について選択肢を把握することが重要です。なお、「ケース4」、「ケース5」は積極的にオーナー経営者が選択するものではないため、ここでは順調に経営ができている中で、「ケース3」が具体的な選択肢として挙がってきた話をしていこうと思うので、「ケース1」や「ケース2」を比較していきます。

IPOに限らず、まだ「自分自身で会社を大きくしていきたい」という気持ちが強いなら、それは「ケース1」に該当します。一方、「ケース2」は多くの中小企業が選択する道で、拡大志向よりは安定志向であるといえます。当然ながら、安定志向で長く事業を運営していても、いつか社長自身も高齢になり限界が来ます。したがって、引退や相続のタイミングで「ケース3」を選択すること等もあります。

この様に考えると、安定志向の経営者にとって「ケース2」と「ケース3」の議論は、時期(タイミング)の話が中心になります。したがって、数年後なのか、数十年後なのか、といった事業承継の意思決定になりますが、重要なこととして「将来にはリスク(不確実性)がつきもの」ということを理解しておく必要があります。

会社を第三者に売却する選択肢(M&A)は、この将来の不確実性を買主に移転し、現時点の会社の価値を現金で受け取るようなものです。勿論、受領対価を元手に再創業をする等、別のリスクを積極的に取ることも可能です。故に今、「ケース3」を選択したら、その後何するのか等もセットで考えると、経営者御自身で納得感を持って選択できると思います。一点注意点を挙げるとすると、経営者が思っている以上に世の中にはリスク(不確実性)が溢れている、ということです。新型コロナ流行も良い例で、現時点での将来展望が実際には大きく外れることが本当に多いということには言及しておきます。

では、何年後に事業承継をするべきかを例をもとに検討してみましょう。今、会社は順調に成長しており、2年後十分な利益が出るようになってからM&Aをした方が、高い売却価額で、より良い売却条件でイグジットできそうだとします。でも、2年後になり、まだ成長していたとすれば、また2年待つんですか?という話になります。だからこそ、経営者御自身が今何をしたいのか、今後の人生の目標などを考えた上で、ある程度の納得感をもって、M&Aの意思決定をしていくことが大事になります。

また別の切り口では、一般的な会社売却の背景・理由を知っておくことで、納得感をもった意思決定に繋がることもあります。他の経営者がどの様な背景・理由で会社売却をすることが多いのか、この背景・理由は、50代ぐらいまでの比較的若い経営者なのか、事業承継が目に見えてくる60代以上の比較的高齢な経営者なのかで、大きく異なると思います。

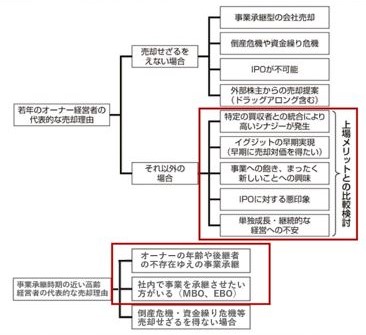

50代ぐらいまでの比較的若い経営者の場合、売却せざるを得ない状況か否かで分かれます。前掲の図で赤い四角で囲んだものは、どちらかと順調で良好な会社の背景・理由になります。M&Aに興味関心を抱いた背景・理由は、経営者御自身がよく分かっていることも多いと思います。ですが、他の経営者もこの様な背景・理由でM&Aを選択していることを知れば、「なんだ普通のことだったのか」と腑に落ちる場合もあるので、ある程度納得感を持って意思決定できるようになると思います。

60代以上の比較的高齢な経営者の場合、若干異なっていて、50代ぐらいまでの比較的若い経営者ほど明確に背景・理由が多様でないというか、後継者不足で悩んでいたり、他の役員(MBO)や従業員(EBO)に継がせたい場合であることが多いと思います。

私の見解としては、経営努力の結果、ある程度の希少性を市場で評価されるようになった段階や、経営者自身がいなくても会社がある程度回って行くような段階などで、買主側からも十分に評価して貰えるので、その様な段階で会社売却に臨まれる方が良いと考えています。また、実際にM&Aアドバイザリー業務に従事する私の肌感として、(利益指標だけで決まるようなものでもないですが、)簡単に言えば営業利益5000万円以上を稼ぎ出すような会社は結構評価される実感があります。

②M&Aの時期判断

M&Aのタイミングは、マクロな視点とミクロな視点を切り口に考えた方が良いと思います。マクロな視点とは何かと言うと、市場条件と売却条件の傾向を捉えるということです。

~高額なM&Aが行われやすい時期~

1市場が楽観的(高株価市場)で景気がよく、買収者側の企業経営者も楽観的なとき

2金利が低いとき(買収者側に資金が供給されることによる)

3競合会社が積極的なM&Aを実施しているとき

4当該市場について市場参加者の期待が大きいとき(これは半年単位ですぐに変わる)

~売却せざるをえない状況~

1経営状況の悪化(成⻑の停滞ないし減退)と事業承継問題が組み合わさった状態

2資金繰りが悪化し外部資金調達が不可能になった状態

3競合等との差が大きく開き、単独成⻑が困難とみられる状態

4VC等の外部投資家が売却を強く希望し共同売却の提案をされるような状態

次にもっと大事なミクロな視点に移ります。やはりミクロな視点では、先ほど説明した「5つの未来」を理解した上で判断していくということが基本的考え方になります。ある程度まで自社を大きくさせてから売却した方が良いのですが、先ほど挙げた「希少性」の理由の他にも、売主個人の誘因も影響すると思います。

1~2億の売却対価を得たとしても直ぐなくなってしまいますし、M&A取引(会社売却)を人生の転換点と位置付けるのであれば、実際に人生を変えられる様な売却対価を獲得できないといけません。勿論、次にやりたいことが1~2億で実現可能であれば問題ありませんが、私の知人や過去の弊社のお客さんをみると、最低でも5億以上で売却できないと人生が丸っきり変わったという実感を持たれないケースが多いと感じます。

また、同程度に価値のある会社を再び創ろうとしても結構難しかったりもするので、ある程度まで事業規模が拡張でき、事業が好調な状況まで到達してから、会社売却を検討した方が良いですよということはあります。

中小企業の株式は世の中の金融商品と比較すると、超ハイリスク・超ハイリターンな金融資産なので、軌道に乗り始めた時期など「売主個人にとって本当に今売ってしまっていいの?」ということは、常に検討するべきですし、色々な専門家に相談するべきです。相談にすら乗ってくれないM&A業者や、無理に契約をまこうとするM&A業者には、注意が必要です。M&Aの手数料を取る立場でない人(先輩経営者など)にも相談しても良いかも知れません。

③M&Aはじめの一歩

会社売却の意思決定後、はじめに行うこととして、「売却の理由」・「売却後の方針」・「売却の希望条件」を明確に認識し、言語化して整理していくことが重要です。たとえば、「売却の希望条件」は金銭的な話だけでなく条件面の検討も重要で、競業避止義務(現在の事業と同じことを売却後数年間禁止する契約)が買主に要求された場合、もともと想定していた「売却後の方針」が崩れてしまうこともあります。したがって、3つ要素及びそれらの整合性をしっかりと考えて、買主候補に伝達したりすること、それらに合致した形で売却活動に一貫して向き合うことが重要です。

3つ要素及びそれらの整合性を事前に整理していないと買主候補に不安感や不信感を抱かせてしまう結果に繋がります。「売主の話はどうも信用できないな」、「やばい会社を買わせるつもりなのではないか」と実際そうでないのに思われてしまったら最悪です。そのため、その様なことを避けるために売主自身で固めておく必要があります。

これは、本当にM&A取引が成立した後に、売主自身のためにもなります。「会社売却で多額の金銭が手に入る」といった曖昧な状況でM&A案件を進めていくと、後々になって後悔する結果を招く可能性がありますからね。本当に、この「3つ要素及びそれらの整合性」で大丈夫なのか、をかなり深堀りして考えておくべきです。

④M&Aの流れ

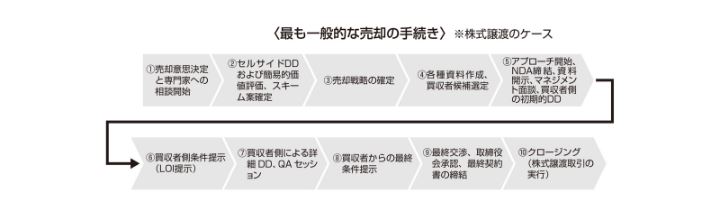

会社売却の基本的なプロセスは前掲の図で表しています。この流れが基本中の基本で、最もよくあるものになります。これをベースに説明いたします。この「⑥買収者側条件提示(LOI提示)」を境に、前半(第一次プロセス)と後半(第二次プロセス)に分けて考えることが多いです。

会社売却の基本的なプロセスは前掲の図で表しています。この流れが基本中の基本で、最もよくあるものになります。これをベースに説明いたします。この「⑥買収者側条件提示(LOI提示)」を境に、前半(第一次プロセス)と後半(第二次プロセス)に分けて考えることが多いです。

これは、弊社の様なM&Aアドバイザリー会社とともにディールを進めていく場合の話です。会社の評価をして、交渉の目線感をもって、スキーム案を確定して、会社売却の取引交渉戦略を確定して、資料を作成し、打診先を決定し、アプローチを開始していきます。要するに、初期的な準備をして、打診をして、買主候補も初期的な検討をして、「⑥買収者側条件提示(LOI提示)」で、初期検討の結果、「現段階だと、この様な買収条件で考えてますよ」と買主候補から提案をしてもらいます。

買主候補からの粗々の買収条件提示を受け、「今後も交渉を継続すべき相手だな」と売主も思えば、⑦のより深い機密資料を開示して買主候補に検討してもらう第二次プロセスに進むことになります。(この様なM&Aの流れが取られる理由はまた別の動画で解説するので、今回は割愛させていただきます。)

②~④の事前準備をちゃんとやらないと、中々⑤のアプローチ開始以降がスムーズにできないとか、⑥等で売主側が思う様にディールをコントロールできないので、事前準備は非常に重要になるのかと思います。

そんなことを言っても、「実際M&Aの現場はどんななの?」、「どう進めて行けばいいの?」と疑問に思われる方は多いと思うので、御興味・御関心がある方向けにコンテンツをご用意いたしました。会社売却を疑似体験できる物語となっておりますので、是非こちらもご覧下さい。

⑤M&Aの心構え

私宮崎は、M&Aは売主も買主も「交渉に勝つ」ことができる珍しい取引だと考えています。交渉に成功すれば、売主は他の人から「凄く良い売却条件を獲得できたね」と評価されます。また他方、時間的ギャップがあることが多いですが、買主も他の人から「凄く良い会社を安く買えたね」と評価される、ということが実際に成り立つのがM&Aです。

M&A取引の良し悪しは、この様な状況に結果的に至ったかで判断できるといえます。つまり、「交渉に共に勝つ」ことがM&Aの成功条件で、双方がハッピーになった案件では、多くの場合、対象会社の人達や社会に対して良い波及効果が及ぶことになります。

この仕組みを簡単に説明すると、対象会社をどの買主が買収するかで、対象会社の価値が大きく変わるんですよ。通常の金融商品もそうですが、いくら将来CFが生まれるかで今の値付けが変わるわけです。M&Aの場合、買主は当該対象会社を買収しなかった場合と比較して総合的に得られる将来CFの差分で、投資価値を認識します。

わかりやすく言うと、シナジー効果の話なのですが、それ以外にも、モチベーションが向上したり、内部管理の仕組みが整理されたり、信用力向上に伴う資金調達コスト削減など、単純なシナジー効果の枠を超えた将来CFの変化が、M&A交渉の共通の果実になるわけです。

売主からすると、①本来買収するべき理想的な買主を発見し、その上で②妥当な価値提示をしてもらうこと、この2つを達成するようなやり方をしなければ、M&Aは成功しないわけです。ただ、当てずっぽうに買主候補を紹介され、何となく感覚的にマッチングし、最終決定をさせるようなM&A仲介業者で、本当に①を実現できるのでしょうか。また、仮に①を実現したとしても、M&Aのプロを擁することの多い買主に対し、同等以上の交渉を行い②を達成できるのかということです。

当然買主は、安く買う努力をしなければいけない訳です。したがって、売主の立場からすると様々な可能性を鑑みた上で、実際の交渉の際は最大限の知識・スキルを適切な形で専門家を補完することが重要です。

また並列して、売主も別の買主候補と交渉を進め、他方、買主も別の買収案件も探していく、この様に全ての交渉当事者が最適行動を取ることによって良いM&Aが起こる循環が生まれるわけですが、それは中々難しいと言えます。

それはいくつか理由がありますが、自分の会社の価値を客観的に中々評価しづらい訳ですし、将来CFをある種、買主側からの視点を持って評価していかないことが、その1つです。個別の買主候補ごとに、それぞれがどの程度企業価値を評価し得るかも見定められなければいけません。

だから、M&A仲介業者の評価手法である「純資産+営業利益の2~3年分」などという評価は全くもって理論的根拠に欠けるわけです。一般的にM&Aの非専門家の中で、その様な誤解を抱いている方が多いということは事実ですが、M&Aのプロとしては実際の案件で全く参考にならないことを皆様に伝えたいと感じています。

繰り返しになりますが、M&Aのプロを擁する買主は、対象会社の将来CFが如何ほど出るかを見て評価をします。したがって、自社の価値を適切に訴求する際、「純資産+営業利益の2~3年分」などという指標を目安とするだけでも間違いです。

逆を言うと、ある特定の買主が、他の買主であれば到底実現不可能な価値創造ができるのであれば、当然その分の評価額を提示額に織り込んだとしても、妥当な投資判断になるわけです。その様な買主を見つけていくことが、対象会社の従業員や世の中にとっても重要な訳で、そこをオーナー経営者であれば目指して行く必要があります。

また、M&Aが難しい理由として、会社は1つしかなく何度も売って試せないことや、(先ほども軽く触れましたが、)買主はプロであり売主は素人であることが非常に多い事実についても簡単に言及しようと思います。

先に述べた通り難しいことですが仮に、実際、本来買収するべき理想的な買主を発見できた(①)として、買主は本気で交渉をしてきます。中間的に均衡するような評価を獲得するには、つまり、妥当な価値提示をしてもらう(②)には、売主も同等に本気で交渉をしないといけません。

要するに、素人の売主は、不足する部分を適切な形で武装しなければいけないわけです。売主側に立った専属のM&Aのプロ(セルサイドM&Aアドバイザー)をつけるべきですし、その場合でも、最低限以上にM&Aの勉強をする必要があります。先ほどの例であれば、30年のうち20年を無駄にしないために、最低限以上の知識が不可欠です。

一連の話をまとめると、M&Aの専門家を選別する際は、買主と同等以上の水準で、対象会社の将来CFを見極められる専門家を採用すべきですし、そもそも、売主自身もM&Aの当事者である自覚(当事者意識)を強く持つことが大事になります。

この様な良い形でのM&Aを実現するためのヒントは、先ほど紹介した会社売却物語にも書いてありますので、プロがどの様にM&Aをするのかのイメージを持ったうえで、M&Aを検討して頂ければ良い未来が待っていると思います。

では、ご視聴ありがとうございました。