エンタープライズDCF法(Enterprise Discounted Cash Flow Model)

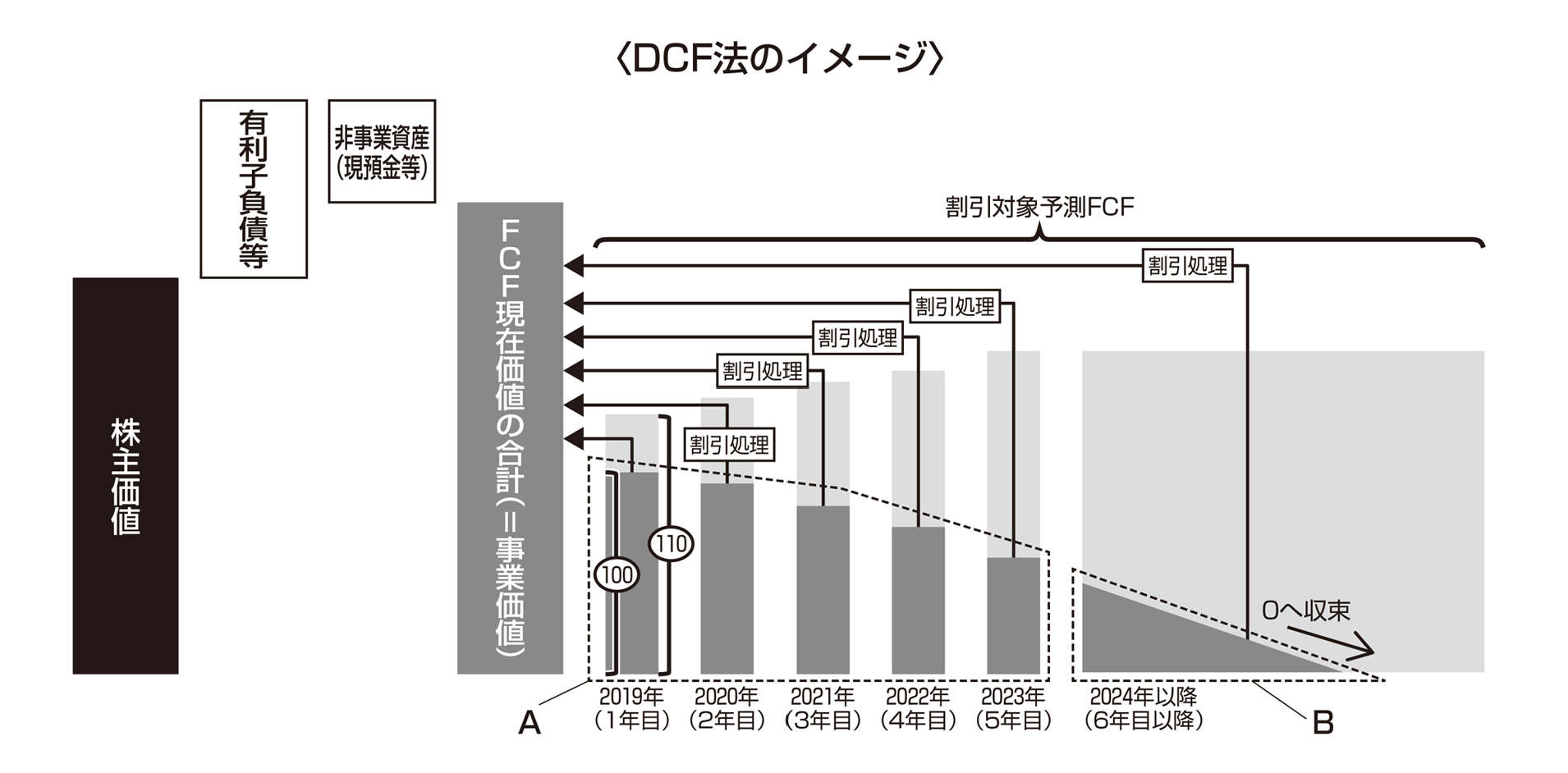

エンタープライズDCF法(Enterprise Discounted Cash Flow Model)とは、一般的に「DCF法」と呼ばれており、将来発生する「株主」「債権者」双方に帰属する企業全体のFCFを、「資本コスト」を用いて現在価値に割り引くことで事業価値を求めようとするものです。

企業価値評価モデルの中で最も対象会社の特徴を捉えて評価できる手法は、インカムアプローチ、特にDCF法をはじめとする将来キャッシュフローの期待値や予測値をベースにした算定手法であると言われています。

DCF法の具体的な算定手順

| ステップ1 | ①プロジェクション(5年~10年程度)を想定してFCFを導出

※安定成長期まで予測。なおFCFの算定式は以下のとおり。

FCF=NOPLAT+減価償却費ー設備投資±運転資本増減額 ※NOPLAT=みなし税引後営業利益=EBIT(≒営業利益)×(1ー税率) |

| ステップ2 | ②割引率(加重平均資本コスト、WACC等を用いる)の算定 |

| ステップ3 | ③予測期間各年のFCFの現在価値を年度ごとに算出しそれらを合計する |

| ステップ4 | ④予測期間翌年以降永続すると仮定したFCF(予測期間最終年のFCFから導出)を設定し、それを用いて「継続価値」を算出、さらに継続価値を「現在価値」へ割り引く |

| ステップ5 | 「③の予測期間部分の現在価値合計」と「④の継続価値の現在価値」を合算して、「事業価値」を算出 |

| ステップ6 | 事業価値に「非事業資産(現預金等含む)」を加算して「企業価値」を導く |

| ステップ7 | 企業価値から”債権者”に帰属する権利部分(「有利子負債等(デットライクアイテム含む)」)を控除することにより、”株主”にとっての価値(「株主価値」)を導出 |

DCF法で用いられる割引率「WACC」とは?

1) 「割引率」の基本的概念

割引率とは将来の価値を現在の価値に換算する(割り引く)際の年率を示したものになります。例えば、金利10%で1年後の株式の価値を110とした時に、現在の価値は100になります。

2) ファイナンス理論上の「リスク」

現代の主要ファイナンス理論では、投資家は高い「リスク」には、それに応じた高い「期待収益率」を要求するという前提条件を置いて考えます。

また、その「リスク」は、①対象資産が生み出す収益性の変動リスク(不確実性)と、②その変動の市場全体との連動性(相関)の2つにより定まります。

3) 「期待収益率」と「割引率」の関係

将来の期待キャッシュフローの時間的価値を適切に評価するために、投資案件のリスクを反映させた相場ともいえる「期待収益率」を「割引率」として設定し割引計算を行います。

4) DCF法と加重平均資本コスト率「WACC」

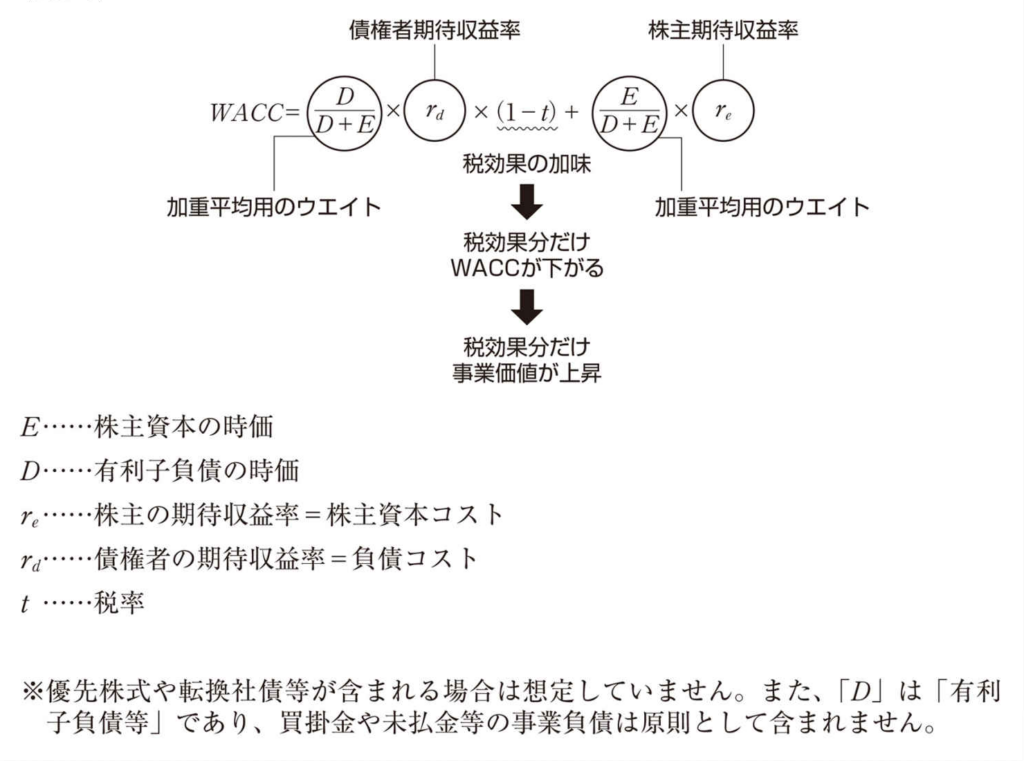

DCF法で用いる「割引率」は、株主資本コストと負債コストの加重平均で表される「WACC(Weighted Average Cost of Capital)」です。多くの株式会社は借入(有利子負債)による資金調達を行っています。この場合、割引率には債権者(銀行等)の期待収益率も反映した数値を用いることが必要となります。つまり、「株主」にとっての期待収益率である「株主資本コスト」と、「債権者(銀行等)」にとっての期待収益率である「負債コスト」を株式と負債の時価割合によって加重平均した比率である「WACC」を割引率として用いることになります。

継続価値算定の2手法~永久成長モデルと売却マルチプルモデル~

DCF法には、主に2通りの算定方法があります。一方が「永久成長率モデル(Perpetual Growth Model=PPGM)」と呼ばれるもの、他方が「売却マルチプルモデル(Exit Multiple Model)」と呼ばれるものです。2つの手法の相違点は、主に、「継続価値」、つまり予測期間最終年度翌年以降の価値の算出方法の違いにあります。

専門家がDCF法を行う場合、「永久成長率モデル」を重視しつつ、通常はこれら2つの異なるアプローチで結果を算出し、それらを比較しながらDCF法の適正性について検証していきます。

1) 永久成長率モデルとは

永久成長率モデルでは、ターミナルFCFを(WACCーg)で割り引く方法で継続価値を算出する手法です。

2) 売却マルチプルモデルとは

一方、継続価値は予測されたEBITDAや類似会社のEV/EBITDA倍率等の指標を用いて類似会社比較法的に算出することも可能と考える手法があり、これを「売却マルチプルモデル」といいます。具体的には、EV/EBITDA倍率を用いる場合、5年目末日時点で、当該時点のEBITDA等の何倍で売却できるかを考え、その結果導き出される価値を継続価値として現在価値を算出します。

DCF法のメリット・デメリット

1) メリット

- 不確実性(リスク)、成長性、キャッシュフロー生成能力等をきちんと織り込むことが可能

- 個別プロジェクトの価値や特定事業の価値、および企業価値を同一の手法で算定することが可能

2) デメリット

- 前提条件の設定に恣意性が入りやすい

- 理論の本質を理解せずに評価すると誤った算定結果になりやすく、また説明もできない

適するケースと注意

最もよく用いられる手法。様々な要素が勘案できることから信憑性が高い手法と考えられており、多くのケースに対し適用することができます。

しかしながら、レバレッジ比率およびキャッシュフロー成長の長期安定、収益率の正規分布を前提としており、銀行やベンチャー(特に負債の大きいベンチャー)には適用しにくいとされています。

それにも関わらず、ベンチャーには代替手法が少ない点から多く用いられています。また、事業計画と割引率の妥当性の検証も困難を要します。

このため期待FCFではなく、成功ケースのFCFを用い、ベンチャーキャピタル法で用いる割引率で現在価値を見積もろうとするアプローチもあります。

類似会社比較法との違いと使い分け

DCF法とともに代表的な企業価値評価手法として類似会社比較法があり、PERやEV/EBITDA倍率等の利益マルチプルを軸に投資判断を行うことの多いバイアウトファンドなどで用いられています。

法令で出資者への説明義務等を負うバイアウトファンドの立場上、公平的かつ客観的に確認できる類似会社の業績指標を根拠とした企業価値評価を実施でき大変使い勝手が良いとの理由で非常に重宝されています。

企業価値評価を使い分ける際、「その投資家がどうキャッシュフローを回収するか」を基準に考えることがポイントになります。事業会社同士の M&A の場合はM&A後、時間の経過に伴いシナジー効果がどんどんキャッシュフローとして顕在化します。

こうした将来の業績の伸びを適切に評価できるのがDCF法です。毎年のキャッシュフローを直接予測し現在価値に割り戻すことで様々な側面を同時に検討することができます。

一方、バイアウトファンドによる投資の場合、将来的に会社売却(イグジット)する前提で対象会社を買収(バイアウト)します。大半の買収者候補は類似会社比較法で評価することが多いため、将来的なイグジット時の評価基準と合わせて現在のEV/EBITDA倍率等を分析すると、非常に整合性が取れた評価を実施することができます。

バイアウトファンドによる投資案件の検討

シナジー効果の創出や多角化などを目的としたM&A以外にも、投資先企業の業績を改善させ将来的にキャピタルゲインを得る投資目的でM&Aが実施されることがあります。このようなM&Aによる投資に長けた専門集団の一つがバイアウトファンドです。

一般的にバイアウトファンドは、安定的なキャッシュの創出が可能な成熟した企業を投資対象としています。複数の機関投資家や個人投資家から調達した資金を元手に企業の議決権の過半数を取得し、投資実行(エグゼキューション)後に積極的に投資先の経営に関与し株式価値を向上させてから、保有する株式を売却(イグジット)することによって資金を回収し、投資家にキャッシュを利益配分します。

その様なバイアウトファンドが投資案件をソーシングする際、類似会社比較法だけでなく、実はDCF法に近い考え方も用いられています。DCF法の理論的背景にあるNPV(正味現在価値)やIRR(内部利益率)は、時間価値や収益性を示す指標として事前検討段階で多用されています。複数の手法を用いて多面的に評価することで理論的整合性が取れた価値評価に繋がります。