2018.08.12

会社売却と「清算」の比較

Warning: Trying to access array offset on false in /home/buyout/bloomcapital.jp/public_html/wp-content/themes/bloomcapital/single-dojo.php on line 19

Warning: Trying to access array offset on false in /home/buyout/bloomcapital.jp/public_html/wp-content/themes/bloomcapital/single-dojo.php on line 20

本書ではM&Aイグジットと「清算」の比較について十分な説明ができませんでした。本書で解説したとおり、M&Aのプロセスを進行していく中で、時には「清算」を選んだ方が良いというケースもないわけではありません。どのようにこの2つを比較していくべきなのか?について説明します。詳しくはこの領域は税理士マターです。実際にこういった検討をする場合には、必ず税理士にご確認ください。

買収者から一定の評価がなされDCF法やマルチプル法等により一定の高額な金額で売却できる場合が「M&Aイグジット」の全てではありません。買収者から一定の評価がなされない場合においては、「純資産価格」での買収を要求される場合があります。

このような場合は、売却者としては「清算」との比較により手元に残るキャッシュをシュミレーションしておくことが重要です。ただし、結論からいいますと、通常清算は税務的デメリットが大きい場合が多く最終的な既存株主の手取り額が少なくなる点、清算では今までの事業が良い形で残らず従業員等の継続雇用も保証されない点等の理由から清算をするのであれば、M&Aにより会社を売却した方が良いというケースがほとんどです。

しかし、一定の場合においては清算の方が有利な場合があります。この説明の前に、まずは「清算」のプロセスについて説明します。

会社を清算する場合のステップは、対象会社の財産処分等により損益が発生する場合、その損益をベースに課税所得が発生することになれば、法人税として課税されることになります。また、会社に残った現預金は、その後経営オーナー等を含めた株主に分配金として分配されますが、この分配金は資本金等相当額の控除した上で「配当」と見做されて分配されます。すなわち、株主が法人であれば法人税(受取配当金としてPL計上されます。)が、経営オーナー等個人の場合は所得税が課されることになります。

配当所得にかかる課税は総合課税であり他の所得と合算して税金が決められていきますので、配当控除を考えない場合、住民税(10%)と併せる所得税率の最高税率45%と合わせて住民税込みの最高税率が55%となる(課税所得が4,000万円を超過した部分)場合もあります。

一方で、株式譲渡の譲渡益にかかる課税は「キャピタルゲイン課税」であり、その税率が所得税・住民税併せて約20%となります。さらには、この株式譲渡益課税は、他の所得とも合算されない「分離課税」です。また、経営オーナー等で自分で株式売買等を行っている方は、他の未上場企業株取引における損失と相殺することができるため、大きな含み損を持つ株式の売却と同年に行うことで、節税効果も期待できます(ただし、平成25年度税制改正により、平成28年1月1日以降の取引については、上場株式と未上場株式間の損益通算ができないこととなった)。

この事を事例で見てみましょう。財務会計の知識が少しあればご理解いただけます。

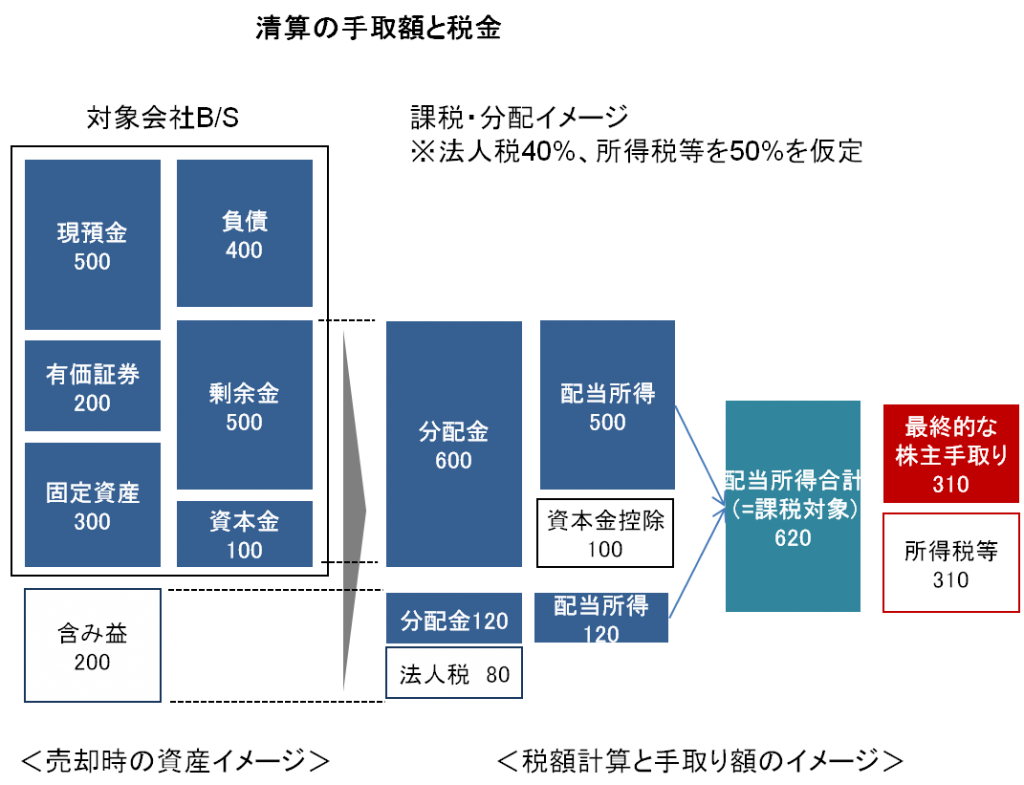

帳簿上の資産額が1000(現預金500、有価証券200、固定資産300)、資本金が100、剰余金等が500、負債が400、資産の有価証券に200の含み益がある会社をモデルに説明します。法人税は40%、所得税は50%とします。まずはじめに、以下の図をご覧ください。これが株主手取額(100%ベース)と税金計算のイメージです。

(清算の場合)

清算の場合、まずこの有価証券を処分した場合、含み益分の200に対して法人税が40%かかります。

帳簿では200の有価証券を400で処分するとすると、この200に40%を乗じた80の法人税がかかることは容易にご理解いただけるでしょう。つまり、法人税の80を控除すると、会社には有価証券売却による現預金が320が残ることになります。

よって、現預金500、含み益なしの固定資産300、有価証券(税引後)320の合計1,120が資産の部としての評価になりますが、ここから負債400を現預金500から返済することで現預金は100となります。そのため、現預金100+有価証券320(税引後)+固定資産300=720が株主へ分配されます。その分配された金額のうち資本金が100ですから、この売却者の取得費=資本金100だとすれば、その資本金額を控除したものが課税対象である「配当所得」となります。金額は720-120=620が配当所得として課税されることとなります。

よって、620に所得税+住民税率の50%を乗じた310が所得税となり、最終的な税引後株主手取りは残額の310となります。税金の個人・法人の合計額は80+310の390となります。

ちなみに、その他の所得がない等、計算に用いられる際の税率が低く、例えば30%の場合は最終的な税引後株主手取りが620-186=434、税額は80+186で266が税額となり、平成27年度以降のように税率が55%となれば、最終的な税引後株主手取りが620-341=279となり、税額は80+341=421となります。もっとも、この計算は超簡略化したものであり、本来は累進課税となります。ただし、清算においては、基本的には数千万円単位の分配金になることが多いと思いますので、所得税率は最高税率に近付くことが多いと考えられます。

(株式譲渡の場合)

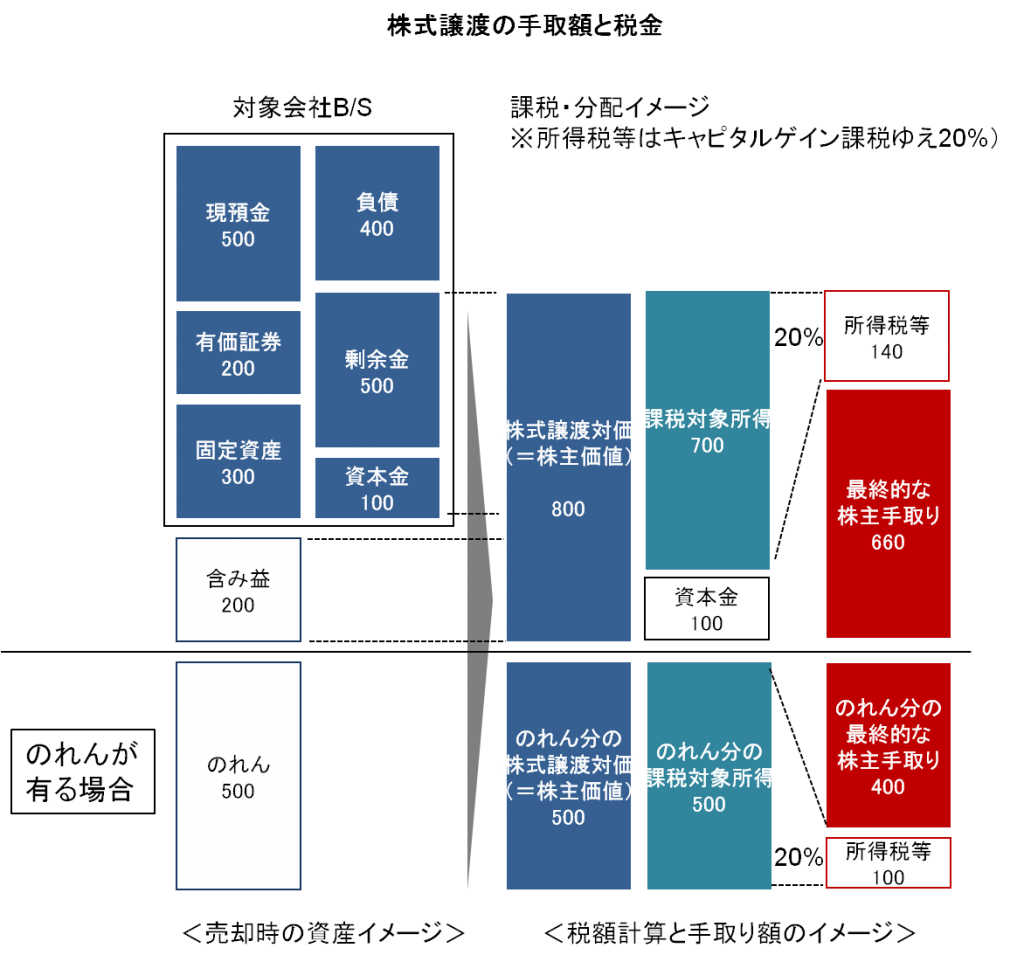

一方、キャピタルゲイン課税(譲渡益課税)の場合をみていきましょう。まずは上記の(株式譲渡)のケースではなく、(清算の場合)の数値例のように有価証券の含み益を考慮し1,200の企業価値で売却できた場合を考えましょう。全株式を1名の売却者が売却するという前提で考えましょう。この場合、負債400を控除したものが「株主価値」として株主が受領する売却対価となります。このとき、この株主価値=売却対価800から資本金(取得費)を控除した700に対して、約20%のキャピタルゲイン課税がかかることから、税額は140となりここに所得税と住民税が含まれることとなります。よって、最終的な税引後株主手取りは800-140となり660となります。つまり、税金の合計金額は140となります。

しかし、株式譲渡にかかる企業価値評価では上記(株式譲渡)のケースのように、「のれん」がつくケースがほとんどです。よって、そもそも1,200以上の金額で処分(売却)することが可能な場合が多いということになります。上記図の例ではのれんが500付いています。この場合、1,700-400=1,300が株主価値となり、それば売却者が受領する対価となります。ここで、売却者の取得費=資本金だとすれば、1,300-資本金100=1,200が課税所得となります。このため、1,200×20%=240が税額となることになり、売却者の手取りは1,060ということになります。もちろん、資産額を大幅に下回る金額で買収提案がなされることもありますが、その場合も上記算式に当てはめることで、基本的なケースにおいては実際の最終的な手取額を計算してみることができます。また、ここで発生する譲渡所得は、他の未公開株式による損と相殺することができます(数年前までは上場株式の損失と相殺できた)。

上記計算は、超シンプルなケースにより、「M&Aイグジット」と「清算」における最終手取り額の計算イメージを説明したものです。税制はすぐに変わりますので、実際の計算にあたっては税理士等の専門家へ依頼してください。