2020.06.13

会社売却とバイアウトそして事業承継の物語 12話 ~セルサイドDD~

Warning: Trying to access array offset on false in /home/buyout/bloomcapital.jp/public_html/wp-content/themes/bloomcapital/single-dojo.php on line 19

Warning: Trying to access array offset on false in /home/buyout/bloomcapital.jp/public_html/wp-content/themes/bloomcapital/single-dojo.php on line 20

前回までの流れでビジネス・財務・法務に及び調査が進められていった。会社売却・事業承継にはこういった準備が非常に重要となる。そして、ようやくその結果が出始めてきていた。

打診にあたっての資料準備 ~2018年4月11日、12日~②

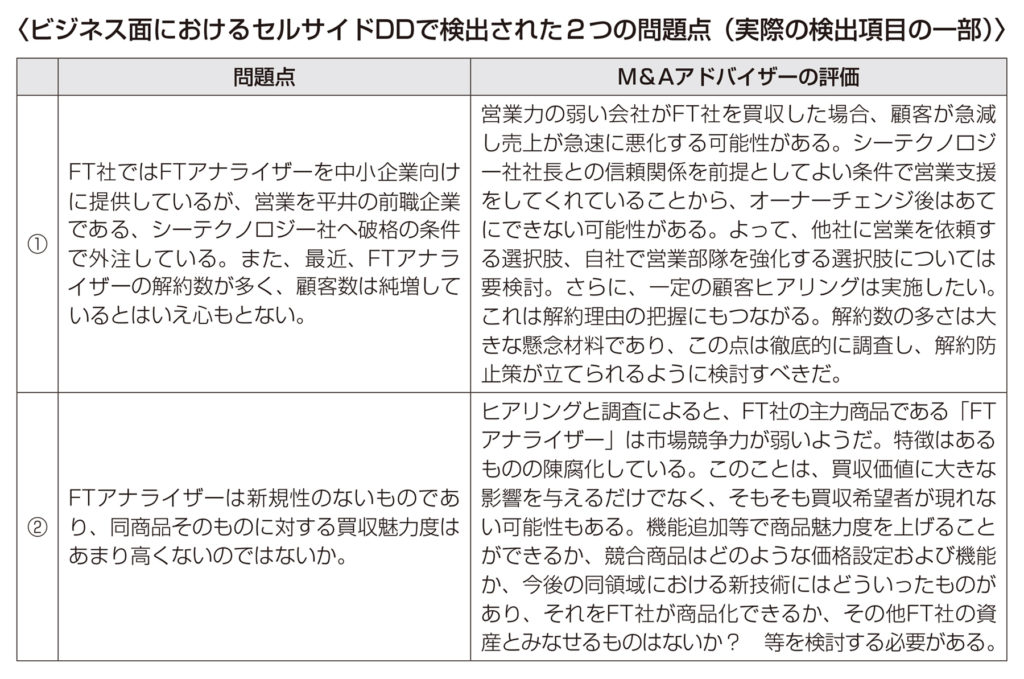

これらビジネス・財務・法務に及ぶ一連の調査の結果、いくつものフォローすべき問題が発見されたが、特にビジネス面のセルサイドDDでは以下の2点の問題が検出された。

樫村は、対象会社(FT社)のサービスが当初想定よりも陳腐化傾向にあることを知った。企業買収には目的が必要だ。買収者側の目的を明確化し、その目的をFT社買収により果たすことができなければならない。FT社に限らず、 M&A において価値とみなせる典型的なものには、「サービス・商品」「優秀な役職員」「組織運営上の仕組み」「開発力」「ブランド」「特許等の権利」「販売チャネル」「顧客」「キャッシュフロー自体」等がある。

たとえば、結婚紹介事業者が同業者を買収する場合を考えよう。買収者自身は相談員のレベルアップに課題を抱えているとする。この場合、相談員のレベルが他社より高いような対象会社があれば、それら相談員の教育システム、インセンティブ付与プラン、顧客へのトークスクリプト、顧客からのフィードバックシステム、マネジャーを主体とした相談員の組織管理、紹介斡旋の技術等の一連のビジネスフローこそが「何を買うのか」という目標物になりうるだろう。

このような「目標物」が買収者自身で構築できないものだったり、他社にないものである場合には必然的に「高評価」となる。この結婚紹介事業者の場合、上記の一連の目標物は「組織運営上の仕組み」だが、これは「商品」の一部ともいえる。しかし、ただ「商品が価値だ」と考えるのではなく、業界的にどういった要素が競合優位性となるのかといった点は深く、そして細分化して考えていくべきである。その点では細かく自社・業界分析をしていくことが重要だ。

一方、FT社の場合「商品」や「ビジネスモデル」に際立った強みおよび改良余地が見つけにくかった。代わりに「顧客」の数や、すでにある「キャッシュフロー」はある程度、企業価値とみてもらえるのではないかと考えられた。そこで、これらに鑑みて以下のような相手が有力な買収者候補となりうるのではないか、という仮説を立てることとした。

───────────────────────

〈買収者候補のイメージ像と売却戦略にかかる仮説〉

買収者候補像は、FT社の営業体勢を再構築できるほど営業力が非常に強く、中堅企業アカウントを特に求めている(顧客を価値とみてくれる)会社とすべきではないか。

FT社の既存顧客と相性のよい高単価かつ市場性の魅力がある月次課金のストック型のビジネスモデルを主業としている会社であればなおよく、現預金規模で50億円程度以上は保有する会社(対象会社の企業価値の数倍規模の資金額という意味でざっくりと樫村が計算した数値)をターゲットとすべき。

また、事業理解を深めてもらうためには、取引の初期ステージからきちんと魅力等を買収者候補に説明していき、FT社の顧客層の獲得によりどれだけ価値を創造できるかという点を徹底的に訴求すべき。

───────────────────────

また、樫村らはFT社の立案したプロジェクション(財務モデル。詳細は『会社売却とバイアウト実務のすべて』第四部 1-1参照)は根拠が弱いものだと感じていた。なぜなら、重要性の高い(数値の大きい)項目である売上高や人件費等の数値の根拠を平井に聞いてもその説明が曖昧だったからだ。本来は売上高であれば単価や販売数等に分解して、細かい変数それぞれに一定の根拠を置く形でプロジェクションを立案すべきだが、FT社が作成したものは大雑把なものだった。樫村はプロジェクションをはじめから作り直す支援をする必要があると考えた。

また、根拠がないだけでなく「非常に保守的」な数値が設定されていた。買収者側は、売却者側から提出されたプロジェクションを一定程度、下方修正させたものを正式な計画値として認識する場合が多い。保守的すぎる計画を売却者側から提示するということは交渉上も不利になる。樫村は川村に、FT社が策定したプロジェクションのうち根拠が乏しい部分を再検討し、平井にて楽観的なケース、ベースケース、悲観的ケース等、いくつかのストーリーごとにプロジェクションを再策定する際の支援をするように指示した。

きわめて重要なプロジェクション ~2018年4月13日~20日~

4月13日以降はプロジェクション(財務モデル)の再策定が急ピッチで進められた。樫村は、プロジェクションの策定を売却プロセスの中で最も重要な工程の1つと位置づけている。そのため、川村は事業の現場の状況を事細かにヒアリングして平井に対して策定のアドバイスを行った。プロジェクションは、将来の売上、コスト、キャッシュフロー、資産および負債などを予測するため、直近までの財務状況だけでなく、その裏づけとなる現場の情報が不可欠であるからだ。たとえば、「広告宣伝費」ひとつとっても、過去の「広告宣伝費」の内訳と、それぞれの効果や目的までを把握しないことには、来期以降に当該費用がどの程度必要になるのかを予測しようがない。

また、プロジェクションの策定作業は非常に細かい情報共有が必要になることから、この段階になってはじめて本案件の情報を白鳥CFOおよび佐藤COOと共有した。ここでプロジェクション策定の主担当が平井から白鳥となり、川村もアドバイスをする形で策定が進んでいった。場合によっては、オーナー社長以外の他の取締役にM&Aの情報を共有しにくいケースもあるが、本件ではそういったこともなく白鳥の積極的な関与のうえで策定が進められたことから、平井の労力は軽減された。プロジェクション策定をしていくなかで、2018年3月期の実績データがあがってきたことから、本数値を実績値として記載のうえ、2019年3月期以降をより精緻に予測していくことになった。

財務面・法務面について、さらに詳細な調査を専門家に外注するか否かという議論もこの期間に行われた。財務面・法務面に不安な点があればFAはセルサイドDDを積極的に売却者へ提案する。当初は法務のセルサイドDDも実施しようと考えていたが、結局は、樫村の判断で財務面におけるセルサイドDDのみ実施するということになった。平井としてはコストをあまりかけたくないという事情もあり、樫村と旧知の間柄で、個人で会計事務所を切り盛りしている江村に依頼することになった。江村は大手会計ファームであれば数百万円かかるセルサイドDDを数十万円で引き受けてくれるということだった。

なお、江村によるセルサイドDDの結果を踏まえ、プロジェクションの数値はより深い部分も含めて再度検証しようということになった。

(執筆及び監修:株式会社ブルームキャピタル 代表取締役 宮崎 淳平)