モンテカルロ法(Monte Carlo Method)

モンテカルロ法(Monte Carlo Method:MC法)とは、一般に、乱数を用いた数値シミュレーション技法の総称をいい、モンテカルロ・シミュレーション(Monte Carlo Simulation:MCS)とも呼ばれます。

モンテカルロ法による企業価値評価

一般的なモンテカルロ法では、原資産を一定の数式モデルと乱数によりランダムにその将来推移をプロットし、ある時点でオプションを行使できるとすれば、その時点でプロットされた原資産価値を材料にオプション行使した場合に得られるペイオフを算定します。乱数を用いていますので計算の度に結果が変わります。

これを利用し、たとえば100万回繰り返した時のペイオフの平均値を算出し、それを現在価値に算定した価値をオプション価値と考えようとするのが「モンテカルロ法」です。

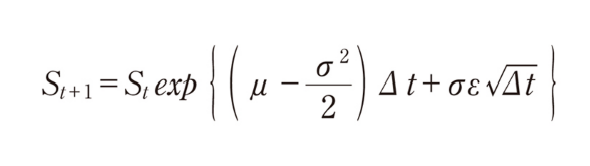

たとえば、株式等の原資産変数(上記の「S」)が以下のように変化していくというモデルを作ります。この数式はモンテカルロ法により原資産をシミュレーションする際の有名な公式です。

この数式の導出は、対数収益率、一般化したウィナー仮定、伊藤のレンマ、確率微分方程式等のブラックショールズの公式導出の一部のプロセスとも重複する数学的要素が含まれますので本書では導出には触れません。

重要な点は、原資産が株価だとすれば、ある時点の株価から次の時点(たとえば1か月後)の株価を乱数を用いて導出し、それを満期まで繰り返すことで最終時点の株価を計算するモデルであること、そして原資産指標が対数正規分布に従うことを前提にしたモデルであることです(本来はリスク中立測度が最も重要な点だが、本書では割愛する)。

μは期待収益率、σは期待収益率の標準偏差、εは正規乱数です。正規乱数とは正規分布に従って約68%の確率で-1~1が現れ、約95%の確率で-2~2が現れ、残り5%の確率で-2未満と2超の数が現れるような乱数だとお考えください。

このような算式により、たとえば1か月刻みで原資産が変化していくモデルを作ろうと思えば、Δt=1/12=0.0833…と置きます。

この数式モデルの使い方は、現在株価S0を材料に、1か月後の株価S1を計算し、S1を材料に2か月後の株価S2を計算し……と繰り返し、満期となる時点までこれを繰り返していきます。

現在から満期までのこのシミュレーションを複数回行うと、正規乱数がこの式に入っていることから満期時点の株価やそれまでの株価推移は毎回異なることになります。

当然、この計算をするには正規乱数を作り出さねばなりませんので、何らかのプログラムが必要になります。著者はExcelVBAやR等を用いてこの計算を行っていますが、どのようなプログラムを用いてもかまいません。

このようにして計算された原資産から、オプション価値を算定しようというのがモンテカルロ法によるリアルオプション分析です。

通常、オプション評価をモンテカルロ法で実施する場合、リスク中立測度に測度変換してモデルを組むため、ここでのμはリスクフリーレートを用いるのが基本形です。このあたりの詳細は少し高度な論点であるため、専門書をご覧ください。

また、上記の式を応用してさらに数式を変形し、売上高を上記のSに該当する原資産とし、売上高成長率、ボラティリティ(標準偏差)、費用および現預金残高等を各ステップにて計算し、現預金残高が一定値を下回った場合に倒産することを仮定し、さらに売上高成長率やボラティリティは長期的に一定の値に収束する(平均回帰する)ことを前提に数値のシミュレーションを行うことでオプション価値の計算を行う有名なモデルがあります。

当該モデルは、一般に「Schwartz and Moon Model」と呼ばれ、ベンチャー企業評価モデルが2000年および2001年(より応用版のモデル)に発表されています。

このモデルでは倒産しないで最後までたどり着いたパスにおける最終時点のEBITDA等の利益指標を材料に類似会社比較法的に将来価値を求め、シミュレーションの試行回数で除してから割り引くことで現在価値を求めます。このモデルのように、現在でも様々な新しい評価手法が日々開発されており、リアルオプション法による評価アプローチは非常に様々なものがあります。

リアルオプション法(Real Option Valuation) に関して言えば、本書ではイメージを掴んでいただくことを主目的としていますので、ご紹介したモデルの具体的な説明とこれが成り立つ根拠や対数収益率のボラティリティの計測方法等重要な点であっても説明を割愛している部分があります。

もし読者がリアルオプション法を学びたい、M&A の専門性を一層深めたいとお考えの場合、この分野のバイブル的な書籍でとても丁寧な解説がなされている『フィナンシャルエンジニアリング』(ジョン・ハル著:金融財政事情研究会)を参照用として傍らに置きつつ、著者が実際に活用した以下の書籍を、順を追って学んでいかれるのが最も近道ではないかと思います。

参考書籍

1.『実践 リアルオプションのすべて』 ジョナサン・マン著 ダイヤモンド社

2.『ファイナンスのための確率解析Ⅰ及びⅡ』S・E・シュリーヴ著 丸善出版

3.『金融・証券のためのブラック・ショールズ微分方程式』 石村貞夫・石村園子著 東京図書

4.『モンテカルロ法によるリアル・オプション分析』 大野薫著 金融財政事情研究会