アンレバードベータ(Unlevered β)

アンレバードベータ(Unlevered β:βU)とは、株式会社が100%株主資本で資金調達(=無借金経営)すると仮定した場合の株式のβ値のことで、有利子負債を持つ企業のβ(=レバードβ)値から財務リスク要因を除去したβ値とも解釈できます。

非上場企業のβ値を求める時や、企業が新規事業に参入する際のビジネスリスクや、新規事業を買収する際のビジネスリスクなどを求める時にも用いられる。借入が重い企業の場合には、無借金企業と比べて同一の事業リスクであっても株主にとっての「財務リスク」分だけβ値は上昇します。 CAPM(資本資産評価モデル) で用いるβは「対象会社のレバードβ」です。

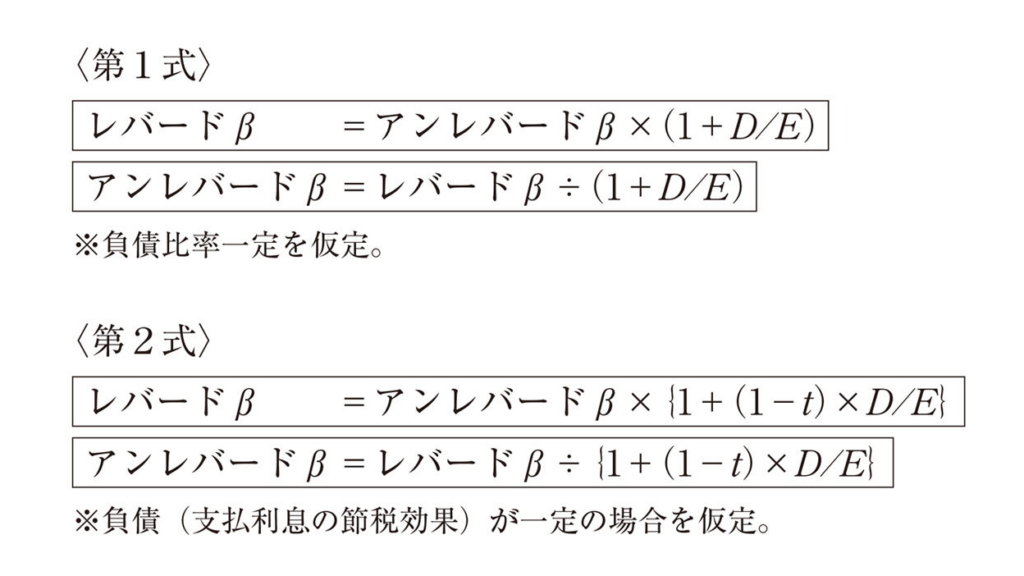

アンレバードβとレバードβの相互算出式

この変換式には様々なものがありますが、本記事では以下の2つを紹介します。この2式により算定結果は異なりますが、この変換式のどちらを使うべきかという点には前提条件にかかる議論が伴いますので、ここでは基本的には第1式を用います。

補足:

詳細はPablo Fernádez, Leverageand Unlevered BETAをご参照ください。第2式こそが正しい変換式であるという意見もあるのですが、この第2式は負債額が一定の場合を前提としています。

一方、DCF法が負債比率一定を仮定するならばβ値変換においても負債比率一定の前提を置く第1式を用いるべきではないかという考え方もあります。

アンレバードβ算出の手順

本手法では、対象会社のアンレバードβが類似会社のアンレバードβ平均と等しいという仮定を置きます。

①類似会社を選定し、各社について財務レバレッジ、レバードβ及び税率の値を取得します。

②上記の公式に当てはめ、各社のアンレバードβを算出します。

③各社のアンレバードβの平均値を計算し、対象会社のアンレバードβを導出します。

なお、レバードβは有価証券報告書や決算短信では取得できないので、ブルームバーグのウェブサイト等から取得します。β値の計算は外部情報に頼らずとも、Excel等でも簡単にできます。必要に応じてインターネットで調べてください。

エンタープライズDCF法とアンレバードβ

エンタープライズDCF法においてWACC(加重平均資本コスト)を算定する際、以下の3段階の計算を行います。

①類似会社のレバードβを取得し、アンレバードβに変換し平均値を取得します。

(※ここまでが上記の対象会社のアンレバードβの算定です。)

②対象会社のレバレッジを用いて対象会社のレバードβ(リレバードβ)及び株主資本コストを算出します。

③株主資本コストと負債コストによりWACCを算出します。

したがって、アンレバードβの値はWACCを構成する重要な基礎数値であり、エンタープライズDCF法での企業価値評価(バリュエーション)に大きく影響すると言えます。

APV法とアンレバードβ

APV法においては、「節税効果」を割引率に含めず、FCFに基づく事業価値に、節税効果による価値を最後に加算するという方法をとり、FCFを「アンレバードの株主資本コスト(アンレバードβから算出される株主資本コスト)」で割り引きます。

APV法では「借入がない場合」の事業価値を「アンレバード株主資本コスト」ベースで求めるので、事業CFを割り引く過程では「負債比率」の概念は必要とされず、負債コストは「節税効果」に影響を及ぼすものとして利用されます。

LBOによる買収等で将来にわたり負債比率が変化することが明らかな場合等においては、このAPV法を用いて評価したほうがよい場合があります。