第三者割当増資(Third-Party Allocation of Shares)

第三者割当増資(第三割:Third-Party Allocation of Shares)とは、新株の発行に際して特定の第三者に対してのみ申込みの勧誘及び割当てを行う資金調達手法(資本取引)です。第三者割当増資により株式保有比率が変化するため、M&A取引のスキームとして利用されることもあります。

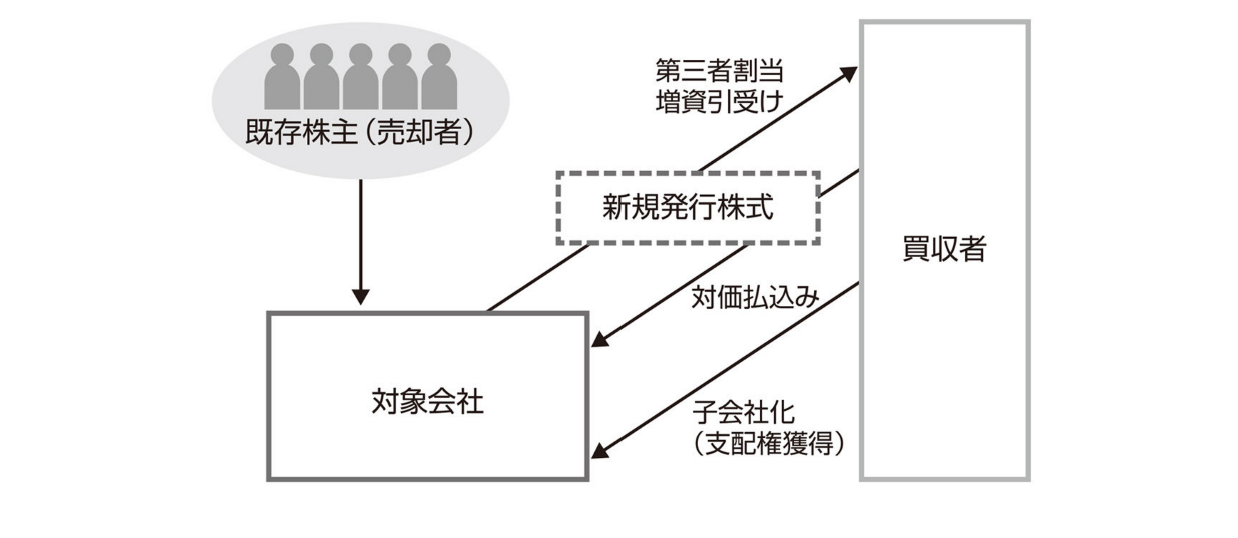

イメージ図

特徴

オーナー経営者が株式等を手放すわけではないので、厳密にはM&Aイグジットには該当しません。

通常、第三者割当増資というと企業の資金調達手法を指すケースが多いのですが、第三者割当増資を実施したあとにその引受先が対象会社の議決権の過半数を取得することになれば、対象会社の支配権を取得するM&A取引であるともいえます。

同時に、既存株主の保有する議決権は希薄化します。この場合、株式を引受先に対して発行するのは対象会社であることから、株式発行の対価は「対象会社」が受領することになります。要するに、支配権の異動と対象会社の資金調達が同時に実現できるスキームともいえます。

第三者割当増資を用いて買収するスキームは、たとえば、オーナー経営者等が第三者に支配権を譲りたい何らかの理由がある一方で「売却した」という印象を社内外にもたれたくない場合に提案されることがあります。

※ただし、この時点ではオーナー経営者に対価が支払われないので、将来的にオーナー経営者自身の実入りになるようなインセンティブ・プランが検討されることが多いとも言えます。

また、第三者割当増資は同じ(プレ)バリュエーションにおける株式譲渡の場合に比べ、同率の議決権比率を獲得するため買収者が拠出しなければならない資金が多額になりますが、当該買収資金は買収対象会社自身に注入されます。

つまり、買収者としては、第三者割当増資により議決権の過半数を取得し支配権を得てしまえば、買収に際して拠出した資金は支配権が及ぶ形で管理できることになり、資金の完全な外部流出にならないというメリットがあります。

なお、新株発行以外にも、新株予約権の割当てを行うスキームや現物出資等によるスキームもあります。