アンシステマティックリスク(Unsystematic Risk)

アンシステマティックリスク(Unsystematic Risk)とは、分散投資により排除可能な不確実性を意味し、「非システマティックリスク」や「分散可能リスク」、「固有リスク」、「個別リスク」等とも呼ばれます。

個別の企業が直面する2つのリスク要因

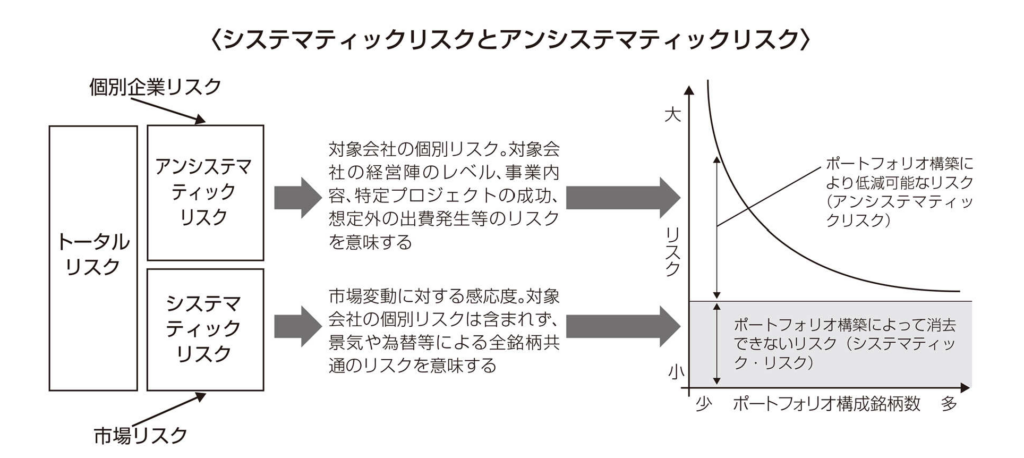

現代のポートフォリオ理論やファイナンス理論の世界では、株式投資のリスクは大きく2つに大別されるという考え方があります。それは、①アンシステマティックリスクと②システマティックリスクです。

まずは以下の図をご覧ください。

現代ポートフォリオ理論は、広範な分散投資を行っているリスク回避的投資家の立場を主な前提とした理論であることから、前掲の図で言うアンシステマティックリスクは分散投資により排除することができるという立場をとっています。

つまり、分散投資を行い投資銘柄数が大きくなればなるほど、アンシステマティックリスクが低減されるのです(数学的な証明は専門書をご参照のこと)。

逆に言えば、分散投資を行わない投資家にとっての特定案件のリスクは、分散投資を極限まで行っている投資家にとっての同じ案件へ追加1単位の投資を行う場合のリスクより大きいと言えます。

したがって、オーナー経営者のようにほぼ1つの投資対象である自社へ投資をしている場合や、買主が非上場のオーナー企業であり資金量の大半を特定の1社の買収につぎ込もうとする場合においては、通常のCAPMによる割引率を用いてしまうと現在価値を過大評価してしまう(=リスクを過小評価してしまう)ことに繋がりかねないのです。

なぜなら、分散投資を十分に行っていない投資家であればアンシステマティックリスクが十分に低減されていないと考えられることから、十分に分散投資を行った投資家に比べて対象会社について高いβを認識せざるをえないからです。